消費税率上昇時の注意点

26年4月以降の取引から消費税率が8%になります。

それより前に支払いを済ませれば税率は5%になる、と考え支払いを済ませた場合、

1年以内の短期前払の費用は法人税では費用にすることができます。それでは消費税

ではどうなるのか? 5%の仕入控除でいいのか? 悩むところです。

例えば3月決算法人で26年1月に1年分の短期前払費用1200を計上した場合、

1月から3月分の300は5%で仕入控除を行いますが、4月から12月分の900はどうする

のか。5%でいいのかという問題です。

結論は、4月から12月分の900は8%の消費税がかかっているとして27年3月期において

仕入控除を行います。

これは役務の提供等が消費税が8%になった以降に行われているという消費税の大原則

に当てはまりますし、また指定日平成25年10月1日前の年間契約でもないからです。

調査があった際には4月から12月分の仕入控除は否認されます。

気を付けてください。

現在は、

資本金1,000万円未満であれば新設法人は2期間免税事業者です。

改正後は、

資本金が1,000万円未満でも、新設法人が50%超他の者に株式を保有されており、保有している者が課税売上高5億円超であるならば、新設法人は1期目から消費税を申告納付しなければなりません。

平成26年4月1日以後に設立される法人が対象となります。

最近、消費税のニュースが目につきます。

面白いのは、ポテチ税等ですが、このような消費税は外国ではすでに採用

されています。

例えば、フランスではキャビアは19.6%、フォアグラ・トリュフは5.5%(前者は

高級かつ輸入品だから、後者は国内産業を保護するためといわれています。)、

イギリスではハンバーガーは20%、スーパーの惣菜は0%(気温より高く温め

られたかどうかによる)、

ドイツではイートインのハンバーガーは19%、テイクアウトのハンバーガーは7%、

カナダではドーナツ5個以下は5%、ドーナツ6個以上は0%(その場ですぐ食べ

るか否かが基準で5個以下は前者、6個以上は後者に該当するとみなしている)。

他国の税制をみると、日本の税制はまともだ、という気がしてきますが ・ ・ ・。

しかし日本でも、以前は物品税というものがありましたので、個別に税率を変えると

物品税に逆戻りになりますし、税が煩雑になり好ましくない結果をもたらしかねません。

消費税の話は、国の懐具合がよくないというところから始まっています。平成21年は

税収が借金を下回っており、これは日本が昭和に経験した戦時経済以来のようです。

また、国と地方の借金の合計は940兆円を超えています。

このような数字をみると増税もやむを得ないと思います。

併せて、国に依存する考え方を見直すことも必要です。

どちらが先ではなく、両方同時に進める必要があると思います。

消費税の申告において、課税売上割合が95%以上なら仕入れ控除が全額

認められていました。しかし、平成24年4月1日以後に開始する課税期間から、

95%ルールの適用は年間課税売上高が5億円以下の事業者に限定されます。

要は益税の解消をすることで、最終消費者から預かっている税金をきちんと納付

してもらう方向に改正が行われてきているということです。当然、財政難が関係

していると思われます。

消費税の場合、益税の問題は他にもあります。例えば簡易課税の適用要件に

関係する規定などです。

計算が複雑な規定などは、簡易な計算を認めることで納税者が得をしている制度が

いろいろあります。これからは少しずつそのような制度の見直しが進められていくことと

思われます。

これを「課税ベースの拡大」とも言います。

課税売上割合とは

課税売上割合 = 消費税のかかる売上 / (消費税のかかる売上+非課税売上)で計算します。

納付する消費税の計算は、受け取った消費税から支払った消費税を差引いて計算します。

この際に売上の全部が消費税がかかる売上で、経費も全て消費税がかかっているのであれば特

に疑問はありません。そうでないところに消費税を難しくしているところがあります。

売上中に、例えば土地の譲渡や貸付のようなものがあった場合「消費」という言葉にはなじ

まないので非課税とされています。この土地の譲渡や貸付をするためにいろいろ消費税のかか

る経費を使ったとしても、納付する消費税の計算から考えると還付される消費税が増えるだけ

です。それは最終消費者が払った消費税を事業者が受け取ることになりかねないので、そうな

らないためにも、売上の中に占める消費税のかかった売上の割合を出して、この割合を支払っ

た消費税に掛けて、差引く消費税から消費税のかからない売上に対応する消費税を除くことに

なっています。

課税、非課税、不課税

消費税の課税の対象は、事業者が国内において対価を得て行った資産の譲渡等と輸入取引です。

また、課税、非課税、不課税といった言葉が出てきます。消費税の課税の対象との関係でいうと、

上記の定義に当てはまらないものは不課税あるいは課税対象外取引と言っています。消費税法に

出てくる言葉と、一般的に言っている言葉があるのでいくつかの言い方が出てきます。

非課税取引は、上記の定義に当てはまるけれども課税になじまないものや社会政策的配慮から

課税をしない取引です。法律等で列挙してあります。

不課税の例としては、給料、寄付金、祝金、補助金、保険金、株式配当、損害賠償金などです。

非課税の例としては、土地の譲渡や貸付、有価証券の譲渡、預金の利子、印紙や商品券の譲渡

国や地方公共団体等が行う役務の提供、介護サービス、火葬、学校教育などがあります。

消費税の納付に頭を悩ませている事業者の方は多いと思います。

利益が出なくて法人税は納めなくていいけれども、消費税は納付する場合が多いからです。

税務署の徴収部門でも税金の滞納額を減らすために、名指しで特別に消費税を掲げ滞納額

減少に力を入れています。

さて、税込経理を行っている事業者で消費税を滞納している場合、いつの時点で消費税を納付

する必要があるのか疑問も出てきます。考えられるのは、

①消費税の計算対象の事業年度、

②申告書を提出(本来納付する)するときの属する事業年度、

③実際に納付したときの事業年度、

いずれなのか?

費用に計上できるのは①と②の場合です。

原則は②で、①が例外的です。

実際にお金が動いた③で費用計上すると、調査の際に指摘されるので注意してください。

平成16年4月から、一般消費者への値札や広告などで価格を表示する場合には、消費税額を

含んだ支払総額にて表示を行う「総額表示方式」が義務付けられています。

これは、レジに行くまで支払うお金の総額がわからないため消費者が戸惑うことや、価格比較を

して購入したのにお店の表示の仕方がまちまちであったため結果として高いほうを買ってしまった

などの混乱や、消費者の苦情に対応したものです。

私が聞いた話では、総額表示が義務付けられた後にお店で商品を購入しようとしたら、店頭の

表示価格に消費税を上乗せして請求されたため指摘したところ、店頭の表示価格で売ってもら

えた、そうです。

消費税をもともと上乗せして表示していたのか、上乗せしていない価格を表示していたのか不明

ですが、消費者も税金の知識は一般常識程度には必要だな、とあらためて認識しました。

税務署には、総額表示をしていない店を名指しで言ってくる匿名の苦情電話が入っていました。

また、税務署も総額表示をしていないお店が確認されたら指導に行っていたことを記憶しています。

消費税の話ではありませんが、表示価格を信じて購入(入ると)すると「なんだよ」と思わせる業界?

があります。

ガソリンスタンドです。

その時の支払総額にしてみると多くて100円くらいであったりするのですが、納得がいかないものです。

皆さんはいかがでしょうか?

消費税の総額表示その2

消費税の総額表示、ホームページを見ていたら改正点を記載していなかったので

追記します。

現在、総額表示義務は停止状態です。

平成30年9月30日まで、税込価格と誤認されない措置を講じていれば税込価格

を表示しなくてもいいということになっています。

理由は、事業者への事務負担軽減です。

この消費税の表示状態だけでも、お店のお客への対応の考え方のようなものが透けて

見える感じがすることもあり、お店を見る際の参考にしています。

通勤手当の中に消費税は含まれているのでしょうか?

つまるところ、課税仕入れにしてよいのかどうかということです。

通勤者本人が通勤手当として受け取り、定期券などを購入する。

あるいは、会社が定期券などを購入して、通勤者に手渡す。

どちらも最終的には同じですが、領収書がどちらにのこるかと

いうところが違ってきます。領収書が会社に残ってなければ課税

仕入れにできない、と考えるのは早計です。

この場合、「通勤に通常必要」な部分の金額は課税仕入れとして

大丈夫です。マイカー通勤者も同様です。

他に考えられる手当として、住宅手当や単身赴任手当などが挙

げられます。

これらは、必要な部分を会社の代わりに従業員が支払っている、

ものとは違い給与の上乗せであり、給与と同じく課税仕入れには

なりません。

通勤手当はこれを給与手当勘定として処理をしても、消費税の

計算の際には抜き出して課税仕入れとしていただいて大丈夫です。

消費税の納税義務があるか否かは、基準期間の課税売上高が1千万円

を超えるか否かにより決まります。この基準は売り上げが1千万円前後の

事業者にとって悩ましいものです。

基準期間(通常2年前)に納税義務者であった事業者は消費税抜きで1千

万円以下か超えるかの判断をしますが、納税義務者でなかった事業者は

消費税込みで判断します。

これは通達にて課税庁の考え方が示されています。この取り扱いは、最高

裁の判断を待ち決まったものです。最初にこの課税処分を行った調査担当

者はがんばったと思いますが、少々強引な気もします。しかし、法治国

家である日本の最高裁が下した判断には従わざるを得ません。基準期間

に免税事業者であった場合には、消費税込で見て消費税の申告をしなけれ

ばならないか否か判断をしなければなりません。

ただ、このことから、消費税の申告をしていないから売り上げの請求の際に

消費税を上乗せしてはいけない、というわけではないので勘違いしないよう

にしてください。支払額には消費税が含まれていますので持ち出しになって

しまわないようにしてください。

免税事業者という制度は売り上げが少額の者には、消費税の申告は大変

だろうから例外を作って助け船を出したハズのものです。法律を複雑にした

がために出てきた齟齬であり、売り上げが少額な者を救う考えがあったの

であれば、法律を素直に読むと出てくる結論にすべきであったと考えます。

そろそろオールorナッシングにする時期が来ているのではないでしょうか?

リバースチャージ

消費税が課税される取引には、国内取引と輸入取引があります。このうち例えば、

音楽配信などの国内取引について、日本国内の会社にお金を払いダウンロードする場合と

日本国外の会社にお金を払いダウンロードする場合とでは、最終的に日本国内へ音楽が

配信されるという結果は同じでも税金については違った結果になります。前者は日本に

消費税が納税されますが、後者は日本に消費税が納税されません。これは値段にも影響

し企業の競争を阻害するので、このような不均衡を是正するためにリバースチャージ

という方法で日本でも消費税が課税されるように手当が行われています。

リバースチャージ方式とは、消費税の納税を役務を提供する側(売上を計上する側)

ではなく、役務の提供を受ける側(対価を支払う側)で行うようにする方式です。お金を

支払うときに消費税部分をとどめ置き、納税することになります。

この対象になるのは、国外の事業者から「事業者向け電気通信利用役務の提供」「特定

役務の提供」を受ける国内の事業者ですが、この事業者が国外支店で提供を受ける役務は

除外されています。

また国外事業者から他の国外事業者への役務の提供が行われる場合にも、他の国外事業者の

持つ日本国内支店で役務の提供を受ける場合もこの制度の対象です。

例外として、

一般課税で課税売上割合が95%以上の課税期間

簡易課税が適用される課税期間

はリバースチャージによる申告を行う必要はありません。また、仕入れ税額控除も行え

ません。この部分は誤りが多くなることが想定されますので注意が必要です。

電気通信利用役務の提供

リーバースチャージ方式による課税の対象となる電気通信利用役務の提供とは、電気通信

回線を介して行われる著作物の提供、役務の提供のことです。他の資産の譲渡等の結果の通

知その他の資産の譲渡等に付随して行われる役務の提供は除かれています。

該当するものとして、

〇インターネット等を介して行われる電子書籍・電子新聞・音楽・映像・ソフトウェアの配信

〇顧客に、クラウド上のソフトウェアやデータベースを利用させるサービス

〇電子データの保存を行う場所の提供を行うサービス

〇インターネット等を通じた広告の配信・掲載

〇インターネット上のショッピングサイト・オークションサイトを利用させるサービス

などがあります。

該当しないものとして、

〇電話、FAX、電報などの通信サービス

〇ソフトウェアの制作等

〇国外に所在する資産の管理・運用等

〇国外事業者に依頼する情報の収集・分析等

などがあります。

特定役務のの提供

リバースチャージ方式による課税の対象となる特定役務の提供とは、映画若しくは演劇

の俳優、音楽家その他の芸能人又は職業運動家の役務の提供を主たる内容とする事業とし

て行う役務提供のうち、国外事業者が他の事業者に対して行う役務の提供です。

該当するものとして、

〇芸能人として行う映画の撮影、テレビへの出演

〇俳優、音楽家として行う演劇、演奏

〇スポーツ競技大会等への出場

〇音楽家を雇用している国外事業者に日本での演奏依頼のために支払う演奏の対価

などがあります。

該当しないものとして、

〇スポーツなどの監督、コーチ等からの競技指導

〇モデルのファッションショーや雑誌等で服の披露

〇国外事業者が音楽家を雇ってのコンサートを開催

〇国外の音楽家に国内での演奏を仲介してもらうための仲介手数料

などがあります。

事業者向け電気通信利用役務の提供

事業者向け電気通信利用役務の提供とは、国外事業者が行う電気通信利用役務の提供

のうち、その電気通信利用役務の提供の役務の性質又はその電気通信利用役務の提供の

取引条件などから、その役務の提供を受ける者が通常事業者に限られるものをいいます。

例えば、

〇ネット上のウェブサイトへの広告の掲載

〇ゲームなどのアプリソフトをウェブサイトで販売する場所を提供する事業

(いわゆるプラットフォーマー)

〇取引当事者で役務の内容を個別に交渉し、当事者で固有の契約を結ぶもので、契約に

おいて役務の提供を受ける者が事業として利用することが明らかなもの

などがあります。これらの国外事業者は役務の提供を受けた事業者が申告・納税を行う

リバースチャージの対象となります。

ウェブサイト上で掲載した規約などで事業者のみを対象とすることを明示していたと

しても、消費者からの申し込みを事実上制限できないものは事業者向け電気通信利用役

務の提供には該当しません。したがって、このような取引は消費者向け取引として、国

外事業者が申告・納税を行うことになります。

消費者向け電気通信利用役務の提供

国境を超えた役務の提供に関する消費税については、事業者向けの役務の提供を

受けた場合について、不課税、課税、リバースチャージ方式による課税の判断が必要

になってきます。しかし、事業者以外にも役務の提供ができるような取引(通称「消

費者向け電気通信利用役務の提供」取引、BtoC取引)については、役務提供事業者

からの消費税の申告が実質的に見込まれないことから、当分の間仕入税額控除の適用

は認められていません。ただ、登録された事業者との取引については仕入税額控除を

可能にする方法がとられています。

役務の提供を行う国外事業者が国税庁長官の登録を受けていれば、役務の提供を受

けた国内事業者は仕入税額控除を受けることができます。登録を受けた国外事業者は

国税庁のホームページ上で公表されています。

登録を受けるためには

〇国内に役務提供の事務所、事業所などがあること

〇消費税の税務代理権限を有する税務代理人がいること

〇納税管理人が納税管理人を定めていること

が必要です。また、下の場合には登録を受けることができません。

〇国税の滞納があり、その徴収が難しいこと

〇次の理由で登録を取り消され、取り消しの日から1年を経過していないこと

・消費税につき、正統な理由がなく期限内申告の提出がなかった場合

・国税の滞納があり、その徴収が難しいこと

・事実を仮装して記載した請求書等を交付したこと

消費税の軽減税率

消費税10%がいよいよ31年10月1日から開始されます。2回の延期を得て、

いよいよという感じですね。今回も延期を期待していた方々も多くいると思います。

今回、消費税率の上げで大変なのは、軽減税率8%が導入されるということです。

計算が複雑になる分、ミスも多くなる可能性が高まります。ミスが多くなるという

ことは、税務調査の際に指摘されることが多くなる可能性が高まる、ということです。

自戒も含め、気を引き締めて対応しなければと思います。

このHPでも軽減税率や、もう少し先の本格導入になりますが、インボイス制度についても

触れていきたいと思います。

軽減税率の対象

軽減税率の対象は、飲食料品、一定の新聞となっています。ここで食品とは、

食品表示法上の食品ですが、いくつかの例外があります。例外となっているのは、

・酒類

・外食

・ケータリング(有料老人ホームで行われるものは軽減税率の対象になります。)

・一体資産(例えば、おまけ付きのお菓子などです。1万円以下で、食品部分の価額

の占める割合が2/3以上のものは軽減税率の対象になります。)

です。

〇新聞は、週2日以上発行される定期購読のものが対象です。よって、駅売りの新聞

などは軽減税率の対象外です。

〇食品は、人の飲食に充てられるものが対象なので、ペットの餌などは対象外です。

〇軽減税率の対象になるかどうかの判断は、販売者が食品を飲食のために販売する時点

で行えばいいので、食べる目的はなく購入しても、それば軽減税率の対象になります。

逆に、飲食のために販売していない食品を、購入した人が飲食するとしてもそれは

軽減税率の対象にはなりません。

〇自動販売機での販売は軽減税率の対象になります。

判断の基準はそれが、人の飲食のために提供される食品、かどうかということになります。

中小事業者の特例

消費税10%への増に併せて、8%の軽減税率制度も開始されます。

この軽減税率制度を摘要するためには、売上、仕入のうちどれが軽減税率に該当するのか

一つ一つ分けなければいけません。この手間はなかなかのものだと思います。

(実際のところは、会計ソフトを導入して入力をきちんと行えばそれほどでも、とも思い

ますが、入力をきちんと、というところに難があるかもしれませんね。)

そこで一定期間摘要できる特例が用意されています。消費税は売上の消費税から仕入

(経費)の消費税を差引きます。

この売上の消費税の計算、仕入の消費税の計算それぞれで特例があります。

売上の消費税の特例

軽減売上割合の特例、小売等軽減仕入割合の特例、50%のみなし特例

仕入の消費税の特例

小売等軽減売上割合の特例、簡易課税の届出の特例

となっています。

小売等軽減仕入割合の特例(売上税額の計算特例)

これは、8%の仕入と10%の仕入れを分けて管理することができる卸売業・小売業を営む

中小企業者が使える特例です。仕入のうち8%の仕入が何割あるのかを計算し、この割合を

売上に掛けて売上の内で8%がいくらなのかを計算します。

平成31年10月1日から平成35年9月30日までの期間で使えます。

特例の使用はこれが原則で、仕入の管理が難しい事業者は、軽減売上割合の特例か50%

の割合を使うことになります。

軽減売上割合の特例(売上税額の計算特例)

上に記載した「軽減売上割合の特例」とは、1年間の全ての売上を8%と10%に分けるの

ではなく、一定期間の売上を8%と10%に分け、その割合をもって1年間の売上に占める

8%の売上金額と10%の売上金額を計算するというのもです。

一定の期間とは、連続する10営業日とされています。この10営業日の売上を8%と10%

の売上に分け、8%の売上/全ての売上、を計算しこれを軽減売上割合と呼んでいます。

この軽減売上割合を使って8%部分の売上を求め、残りが10%の売上です、ということに

なります。

この連続する10営業日ですが、「通常の事業を行う連続する10営業日」というのが

正しい表現です。営業日の選び方でもだいぶ違いが出そうな気もします。

ただ、特定の10日間くらいだけ8%の物を売る日があり、その日を上記の計算に含める、

というようなことは出来ないことになっています。そんなことをすると、納付する消費税が

過少になる可能性があるからです。

この特例は、中小事業者以外は使うことができず、また、平成31年10月1日から

平成35年9月30日までの期間使えることとされています。

50%のみなし特例(売上税額の計算特例)

前記の、小売等軽減仕入割合の特例、軽減売上割合の特例の適用が困難な場合には、

売上に占める8%部分の売上を半分の50%として計算する特例があります。

これは主に8%の税率の食料品を販売する中小事業者が対象となります。

この特例は31年10月1日から35年9月30日までの期間に使うことができます。

小売等軽減売上割合の特例(仕入税額の計算特例)

8%と10%の税率ごとに、仕入取引を分けて経理することが困難な中小事業者が件名の

特例を使うことができます。

これは、売上を8%と10%で分けて経理できる卸売業又は小売業の中小事業者は、全て

の売上に対する8%の売上の割合を算出し、それを仕入に乗じて、8%の仕入れとして課税

仕入れを計算する、というものです。

この特例の適用可能期間は、31年10月1日から32年9月30日の属する課税期間の

末日まで、となっています。なお、簡易課税制度の適用を受けない期間に限られます。

簡易課税の届出の特例(仕入税額の計算特例)

簡易課税制度を受けるためには、開始課税事業年度の開始前に届出書を提出する必要があります。

しかし中小事業者で、課税仕入等を税率の異なるごとに区分して合計することにつき困難な事情が

ある場合には、簡易課税制度を開始する事業年度に届出書を提出しても、提出した事業年度から

簡易課税制度を適用することができます。

この特例を適用できるのは、平成30年10月1日から平成32年9月30日までの日の属する

課税期間です。

簡易課税の適用が無くなるのは、通常どおり2年間簡易課税を適用した後か、基準期間の課税

売上高が5千万円を超えた場合となります。

この制度は、調整対象固定資産や高額特定資産の仕入れ等を行った場合に、簡易課税制度の適用

が受けられない事業者に対する措置でもあります。調整対象固定資産、高額特定資産については別

に書きたいと思います。

消費税等の税率

消費税等の税率について、今まで8%、これからは10%と言っていますが、厳密な

ところでは少々異なります。が専門家が気にしていればいいところでもあるのでこの

HPでは単に8%、10%としています。

厳密には・・・

31年9月30日まで、消費税6.3% 地方消費税1.7% 合計 8%

31年10月1日から、消費税7.8%、地方消費税2.2% 合計10%

軽減税率は、消費税6.24%、地方消費税1.76% 合計 8%

となっています。

また、地方消費税は地方と付いているように、地方に配分される税金です。都道府県が

地方消費税分の申告・納税事務を行うのは事実上難しいので、国が申告納付を引き受け

ることになっています。

自動販売機の手数料

多くの会社が自社内に自動販売機を設置していると思います。この際に、販売数量等に

応じて飲料メーカーから受け取る手数料は飲食料品の売上になるのかならないのか疑問が

出てくると思います。

この手数料は役務の手数料の対価とされていて、8%の軽減税率の適用対象にはなりま

せん。金額は多くないと思いますが気を付けてください。

セット販売する食料品の取り扱い

消費税が10%になる際に、食料品は軽減税率として8%に据え置かれることに

なりましたが、ここで少々手間のかかることがあります。持ち帰りは軽減税率の対象

で8%ですが、食べて帰るのは軽減税率の対象とならず10%となります。

では、

1、セット商品で飲み物だけ飲んでいき、食べ物は持ち帰ると申し出がある場合に

セット商品すべてを8%にしてよいものかどうか。

2、別々に注文し、飲み物は飲んでいき、食べ物は持ち帰る場合にはどうなるのか。

1、の場合、10%の消費税となり、軽減税率の対象になりません。

2、の場合、飲み物は10%、食べ物は8%と税率が分かれます。

このような場合、店側というよりも、お客の側がどう申し出るかが問題になるような

気もしますが、消費税率ということでは上記のようになります。

おもちゃ付き食品(一体資産)の消費税

子どものころからスーパーなどによくある、おもちゃ付きの食品があります。この

おもちゃ付きの食品は、食品なのか、あるいはおもちゃなのか。食品であれば8%、

おもちゃであれば10%となります。改正後の消費税ではこういうことも問題になっ

てきます。

この場合、判断は値段の付け方などにより様々となります。

まず、おもちゃと食品の金額を合理的に区別することから始まります。

売値又は仕入値の比率で区別できれば、おもちゃと食品の金額の区別を行います。

税抜きの一体となった資産の売値が1万円以下であり、食品の占める金額が3分の2

以上であれば全体を食品として扱い、8%の税率で計算することになります。そうで

なければ10%の税率ということになります。

この方法は、食品とそうでないものが一体となった商品(一体資産)のどれにでも当

てはめて判断することになります。その例示などはまた書きたいと思います。

新聞の消費税

消費税が10%にならないものの一つに、定期購読契約に基づく「新聞」があります。

定期の購読には、旅館などが契約に基づき定期的に購入している新聞も対象になります。

しかし、お客が多い時期だけ臨時的に購入した新聞や、旅館などがその売店で売るために

購入した新聞は8%のままの新聞ではなく、10%の消費税がかかる新聞になります。

紙の新聞と電子新聞

定期購読契約に基づく新聞は8%の軽減税率の適用になります。それでは電子新聞は

どうなのか、という疑問が出てきます。

電子新聞は、電気通信利用役務の提供、とされ新聞の譲渡には該当しないとされています。

紙の新聞と電子新聞とでセット販売されている場合には、紙8%、電子10%となり区別

しなければなりません。

適格請求書(インボイス)とは

適格請求書とは、法定の記載内容を満たした請求書のことです。

適格請求書には、適格請求書、適格簡易請求書、適格返還請求書の3種類があります。

様式は定められておらず、一定の記載事項を満たせば適格ということになります。

スーパー等で受け取っているレシートのような形式のものでも、手書きでもかまいません。

〇適格請求書には以下の内容を記載する必要があります。

①請求書発行者の氏名又は名称及び登録番号

②取引の年月日

③取引の内容

④税率ごとに区別し合計して合計した金額及び適用税率

⑤税率ごとに区別した消費税額

⑥請求書の受取人の氏名又は名称

〇適格簡易請求書には適格請求書の記載内容のうち、④税率ごとに区別して合計した金額、

⑤税率ごとに区別した消費税額等又は適用税率、となり⑥の部分は不要です。

この適格簡易請求書を発行できる事業者は決まっていて、小売業、飲食店業、写真業、

旅行業、タクシー業、駐車場業(不特定多数の者に場所を提供する者)、その他これに

準ずる事業で不特定多数の者と取引を行う方です。

〇適格返還請求書は、返品、値引き、割戻しをした場合のその内容を記載した書類です。

従って、適格請求書の記載内容のうち、⑥の部分は不要で、返還の内容を①〜⑤に

沿って記載をする、と認識していただければほぼ間違いないところです。

適格請求書の交付義務

適格請求書等は、(いくつかの例外はありますが)取引の相手から求められれば

必ず交付しなければなりません。

これがないと、仕入税額控除が認められない、ということになるので当然ですね。

これは法律上の義務になってっています。通常、請求書、納品書を求められれば、

交付しない、ということはないと思いますので改めて、義務だ、と認識することも

ないかとは思います。

適格請求書、という厳めしい名称になっていますが、今までどおりの請求書、納品

書等の形式で記載内容がそろっていれば、それが適格請求書等ということになります。

この適格請求書等は求められれば、電子データでも提供可能となっています。必ず

しも紙でなくてもいいということです。

免税取引、非課税取引、不課税取引のみを行った場合については、適格請求書の交付

義務はありませんが、通常は何らかの請求書等は交付するのでははいかと思います。

適格請求書に間違いがあった場合、修正したたものを交付しなければなりません。

受け取る側からすれば、知ってる相手だからといって、自分で修正してはいけません。

適格請求書等がいらない業態

令和5年10月1日から適格請求書等がなければ仕入税額控除が行えないようになります。

しかし、例外としてそれがなくても仕入税額控除が行える場合があります。

それはそもそも適格請求書の発行とは全く関係のない、一般の個人から棚卸資産となる

ものを購入する業種となります。

・古物営業法の免許を基に古物を購入する業種

古本屋、古物商、リサイクル物の購入、中古車の購入

・質屋営業法の免許を基に質物を購入する業種

流質物の取得

・宅地建物取引業法の免許を基に建物を購入する業種

不動産業者の建物の取得

・再生資源卸売業やその他不特定多数の物から再生資源を購入する業種

再生資源の取得

これらの業種では今までどおり帳簿の保存で仕入れ税額控除を受けることができます。

もちろんこれらの場合でも、会社など適格請求書発行事業者からの購入であれば適格請求書

をもらわなければ仕入税額控除はできません。

適格請求書(インボイス)制度の準備

令和5年10月1日からインボイス制度が始まります。

これは消費税の転嫁の状況をひも付きで把握しようとするものです。

ひもつきで把握するのでそのひもが必要になってきます。

そのひもにあたるのがインボイスです。

このひもを取得しないと(一定の猶予期間などはありますが)売上先が仕入税額の控除

を行うことができません。

ということは取引先から外されてしまうことも考えられます。

このひもの取得が令和3年10月1日から開始されます。

既に課税事業者となっていて消費税の申告を行っている事業者も届出をしなければ

なりません。

顧問税理士がいる方は大丈夫だと思いますが、いない方は忘れずに行いましょう。

現時点で消費税の申告が必要ない方は令和5年3月31日までに届出を行えば

令和5年10月1日から登録を受けることができます。届出をギリギリまで待てば、

その分消費税の申告納税を行わなくて済みますが、忘れずに届出は行いましょう。

消費税申告の行方

先日税理士会の情報フォーラム2018に出席し「情シス劇場2018」を見てきました。

このフォーラムは年1回行われているもので、最近のトピックスについて、いろんな議論や

問題点を考えたり、情報収集に役立っています。

この中で情シス劇場が行われ、近未来の消費税の姿について面白おかしく税理士の方が演じて

いました。中身には深入りしませんが、最後のところで消費税が将来こうなるだろう?

こうなって欲しい? という結論が出てきましたが、これはいい、と思いました。

それは税率が多くなっても事業者を悩ますことがなくなるもので、消費者が代金を支払う

段階で自動的に消費税が政府のもとに入っていく、というものです。そうすれば今のような

事業者による消費税の申告というものはなくなり、それに伴う間違いもなくなります。

そのためには、電子決済等が行きわたらなければいけません。また国による取引情報の収集

も自動的になされるようになるので、そこに行き着くまでには多くの困難が伴うだろうと

いうことが容易に想像されました。しかし、結論をみて率直に、これはいい、と思わされ

ました。

消費税率 ポイント還元制度

令和元年10月1日から消費税率が10%となりますが、それに合わせて税率アップ

による消費の落ち込みを緩和させるために、令和2年6月30日までキャッシュレスで

対象商品を購入すると5%又は2%のポイントが貰えます。

5%還元されるのは中小・小規模の事業者などでキャッシュレスにて買い物をした場合

です。店頭に5%還元のマークが貼られます。

2%還元されるのは、フランチャイズチェーンやガソリンスタンドとなっています。

〇消費者(お店で品物を購入する人)に対する還元制度

・クレジットカード、交通系IC、QAコード、デビットカードなどほとんどのキャッシュ

レス決済でポイントが貰えます。

・それぞれの決済手段で一定の手続きが必要です。例えばスイカでは、記名式・無記名式

どちらでもいいのですが、メールアドレス、パスもID,氏名、住所、生年月日、パスワ

ードを登録する必要があります。無記名式でなく、実質記名式になる感じです。

・一定期間後、ポイントが付与されるとそれを買い物で使うことができます。

・クレジットカード、交通系ICなどいくつかのキャッシュレス決済手段を持っている人は

それぞれの決済手段でポイント還元を受けるための手続きを行う必要があります。

〇中小・小規模事業者

・クレジットカード、交通系ICなど何らかのキャッシュレス決済の対応を行っている必

要があります。つまるところキャッシュレス事業者との契約や端末を備えている必要

があります。

・キャッシュレス決済の対応をしていない場合には、どこかのキャッシュレス事業者と

契約を行い、端末等を準備する必要があります。これについての端末導入の費用は、

中小事業者であればキャッシュレス事業者(3分の1)、国(3分の2)が補助をし

てくれます。

・キャッシュレス決済を行っている店舗でも、ポイント還元とは別ですので、ポイント

還元を受けるられる店舗になるために加盟店IDをキャッシュレス事業者を通じて取得

する必要があります。

・令和2年7月以降のキャッシュレス事業者との契約は一応任意ですが、キャッシュレ

ス事業者との契約を確認する必要があります。

〇キャッシュレス決済事業者の方

省略

すべての手続きについては、https://cashless.go.jp/providers/ を参照することをお

勧めします。ここに手続き方法を含めてすべてのことが書かれています。

キャッシュレスポイントの還元

令和元年10月から令和2年6末の間にキャッシュレスにて買い物をすると、ポイントが還元

されることは書きましたがさっそくポイントが還元されました。

第1期ポイント還元、ということでメールでお知らせが届き、還元ポイントの連絡が届きました。

私の場合はQRコードを表示させてそれを還元元の事業者へ提示する、という方法でした。

さっそく受け取りに行きましたが、いたって簡単で、その場でQRコードを提示し還元を受ける

ことができました。

ポイントの還元には受取期間が決められていましたので、期間が決められている場合には早めに

還元を受けることをお勧めします。

密輸品の消費税

密輸された物品には消費税が課税されていません。税関を通さずに日本に入ってきて

いますので当然といえば当然です。

これのどこが問題かというと、100の物品を輸入すると10の消費税がかかります。

この10を払わずに、そのまま例えば165(消費税15)の金額で売却すると

165−100=65のの利益となります。

消費税を考えると、密輸した人は15−10=5として消費税の申告を行います。

正直に、密輸品です、という人はまずいません。

本来−10は、輸入したときに払った消費税なので差し引けるものです。

差し引けないものを差し引けるのは正直に申告している人にとっても不公平です。

ましてや国としては10の税金を取り逃がしていることになります。

(この10の税金を納税していないということが問題です)

そこで、密輸品と知って買った人はこの消費税ー10を差し引けないようになって

います。

本人確認の厳格化は、このようなところから影響がでています。

ちなみに金地金の密輸摘発で多いのは、旅客航空機、航空貨物、船員、国際郵便、

海上貨物の順となっています。

仕出地でいうと、香港、韓国、シナ、台湾、マカオ、タイ、他の順となっています。

消費税確定申告書の提出期限の延長

今まで、法人税の提出期限の延長制度はありましたが消費税の提出期限の延長は

ありませんでした。

令和2年度の改正で、消費税の提出期限の延長も認められることになりました。

この場合、

・法人税の提出期限の延長制度を受けている法人であること

・延長の届出を提出した日の属する課税期間からの適用であること

・提出期限は課税期間末から3か月以内であること

・利子税は課税されること

・令和3年3月31日以後に終了する事業年度の日の属する課税期間からの適用であること

に注意が必要です。

居住用賃貸建物取得の際の仕入税額控除不適用の改正

消費税の課税仕入れは、課税売上割合が95%以上の場合は全額控除することができます。

しかしこれを利用して、様々な方法で課税売上割合を95%にすることで本来であれば受

けられない仕入税額の控除を受けて消費税の還付を受けることが行われてきました。

令和2年の改正でこのような還付を受けられないようにするために、見出しのような改正が

行われました。

仕入税額控除が受けられない建物とは

・居住用賃貸建物

・1000万円以上の棚卸資産又は調整対象固定資産

・自分で建てた1000万円以上の棚卸資産又は調整対象固定資産

です。

ただ3年後の課税期間までに事業用に貸し付けた場合や譲渡するなど転用した場合には

一定の金額を仕入税額控除できます。

駆け込みで仕入税額控除を行うために購入等を行っても、これらは課税当局も目を光らせて

いますのでお勧めしません。

もちろん通常の取引として課税仕入れができるのであればそれば、堂々と仕入税額控除を

行って差し支えありません。

長期休業中のあと事業を開始した場合の消費税申告

長期間休業した場合、消費税の申告納付は通常必要ありません。

しかし事業を再開した場合には2年前(基準期間)の売上等がないことがほとんどなので、

仕入を多くする事業の場合、その分の消費税の還付(仕入控除)をうけることができません。

そこで、2年以上(足掛け3年以上)国内で消費税のかかる売上、消費税のかかる仕入、

輸入取引がない場合には、課税事業者を選択する届出書を提出すればその年から消費税の

申告納税をすることができます。つまり、仕入等の消費税を売上の消費税から差し引くことや、

場合によっては消費税の還付を受けることができます。

このあたり、慎重な検討が必要になります。

GO TO トラベルの消費税

ご承知のように、コロナに関連してGO TO トラベルが行われています。

国内旅行代金の1/2を補助する、というものです。

・1/2の35%は旅行代金の割引、15%は地域共通クーポン券で付与

・1人1泊上限20,000円、日帰りは10,000円まで

・7泊分まで支援の対象で回数の制限なし

というものです。

会社の旅行でも使えるということで、経理を行う際には経理担当の方は ? と思うかもし

れません。

この場合に旅行代金はつまるところいくらなのか、消費税を計算する際に疑問点が出てきます。

事例で考えてみます。

パック旅行で1泊2日44,000円(税込)にするとします。

1/2は22,000円ですが20,000円が上限となります。

20,000円のうち14,000円は旅行代金割引

20,000円のうち 6,000円は地域共通クーポン

となります。

従って、旅行業者に支払うのは30,000円となります。

この場合の仕訳は

旅費交通費 40,000 / 現金 30,000

仮払消費税 4,000 / 雑収入14,000(課税対象外)

となります。

次に、地域共通クーポン券6,000円を使い、取引先に8,640円(8%)のお菓子

を買って持って行ったとします。

この場合の仕訳は、

交際費 8,000円 / 現金 2,640円

仮払消費税 640円 / 雑収入6,000円(課税対象外)

となります。

消費税は旅行代金、お土産代の全額に対しての金額を計上することになります。

消費税の総額表示の実施義務

スーパーなどで商品の価格を表示する際に、税抜価格での表示を行っているお店があります。

1,000円の表示がされているのでレジに持っていくと1,100円です、と言われ慌てて

100円を取りに行った、ということもあるかもしれません。

このような税抜表示でいいですよ、というのは消費税率の変更により事業者が値札を張り替え

る事務負担増に配慮したところから、一定の期間に限って表示を税抜きでいいですよ、として

いたものです。令和3年4月1日からこの税抜表示ができなくなります。正確には税抜表示だ

けではダメで、必ず税込表示をしなければならなくなります。

具体的には

1,100円

1,100円(税込)

1,000円(税込価格1,100円)

などのように表示する必要があります。

この総額表示は不特定かつ多数の人に、あらかじめ販売する商品等の価格を表示する場合に

義務付けられています。店頭表示、チラシ広告、新聞、テレビ広告などがこれに当たります。

特定の取引先に対して渡す見積書などは、不特定かつ多数のものに行う表示ではないので総

額表示の対象にはなりません。しかしこの場合には総額表示していないと、印象を悪くする

ということは言えると思います。

期の途中で簡易課税が有利とわかった場合

決算期が到来して申告を済ませた後に、実は簡易課税が有利だった、ということに気づく

方もいると思います。

原則的な申告方法が有利なのか、簡易課税が有利なのかはその決算期によっても変わってき

ますので一概にどっちが有利ということが言いにくいところもあります。

この場合には数年間くらいの期間の決算状況を見て、どちらが有利かを判断することになります。

また将来の収支も考えて判断することになります。

しかし簡易課税を選択した方が有利だったがその届出を忘れてしまった場合には、気づいた

時期にもよりますが取りうる方法はあります。

例えば3月決算で申告も終えた6月10日にそのことに気づいたとします。

消費税の場合、届出をすることで課税期間を3か月又は1か月とすることができます。

これを使い6月15日に課税期間を3か月とする届出書を税務署へ提出します。

それと同時に簡易課税の届出書も提出します。

そうしますと、課税期間が4月〜6月、7月〜9月、10月〜12月、1月〜3月と

なります。

簡易課税の届出は課税期間開始の前日までに提出する必要がありますので、簡易課税を

7月〜9月から適用するように記載して提出します。そうしますと、

4月 〜6月 → 原則課税

7月 〜9月 → 簡易課税

10月〜12月 → 簡易課税

1月 〜3月 → 簡易課税

ということになります。

これは法人、個人問わずに使える方法です。

適格請求書(インボイス)とは

適格請求書とは、必要な内容を備えた請求書のことをいいます。必要な内容とは法律で定められた内容

ということになります。

もう少しいいますと、事業者が仕入税額の控除を行うことができる権利を表すもの、とも言えます。

インボイスとは英語でinvoiceと書きます。これは送り状、仕入書などと訳されます。外国では日本でいう

ところの適格請求書のことをインボイスと言っているので日本でもインボイスと言っています。

適格請求書と言うよりも、インボイスといった方が言いやすいということもインボイスという言葉が頻繁に

使われている理由だと思います。

なぜインボイスと初めから言わないのかというと、ここは日本だからです。日本の法律に外国語を使う

ことはやはり本来的におかしいからです。

元に戻りますが、適格請求書に記載が必要な内容とはどういうものかと言いますと、以下の内容が記載

されたものが適格請求書ということになります。

①適格請求書発行事業者(請求をする側)の氏名又は名称

②登録番号

③取引年月日

④取引内容(軽減税率の場合にはその旨)

⑤税率ごとに区分して合計した金額(税込みでも税抜きでもどちらでも可)

⑥税率ごとに区分した消費税額又は適用税率

⑥請求書の交付を受ける事業者の氏名又は名称

となります。

⑥の記載がない請求書を「簡易適格請求書」といいます。

簡易適格請求書の交付ができる事業者

適格簡易請求書の交付ができる事業者(業種)は決まっています。

①小売業

②飲食業

③写真業

④旅行業

⑤タクシー業

⑥駐車場業(不特定多数の者に提供する場合に限ります)

⑦上の6つの事業に準ずる事業で不特定多数の者に資産の譲渡・サービスの提供などを行う者

(取引の相手方の確認を行わず取引条件を提示して相手を問わず広く取引を行うことが常態

である事業、となっています。)

①小売業 から ⑤タクシー業までの事業は不特定多数の者に提供する場合に限られていません。

適格請求書(インボイス)が始まるとどうなるか

インボイスが始まると、インボイスを発行できない事業者へ支払った消費税が受け取った消費税から控除

できなくなるのでその分納税額が増えることになります。

例えば売り上げが110円(消費税10円込み)で消耗品が55円(消費税5円込み)外注費が33円(消費税3円)

という事業者があったとします。消費税の納税額は

10円-5円-3円=2円

となります。

このうち外注費を受け取った事業者がインボイスの発行ができない事業者とすると消費税の納税額は

10円-5円=5円

となります。

インボイスを発行できない事業者は通常小規模な事業者で消費税の申告納税が免除されている事業者が

多いのでこれらの事業者は取引先から敬遠されやすくなることはお分かりいただけると思います。

令和11年9月30日までの経過措置

消費税の仕入税額の控除について、上記のようにいきなり控除がすべてできなくなるわけではありません。

上記の例で行くと、

令和5年10月1日~令和8年9月30日までは

10円-5円-2円=2円

が納税額になります。

外注費の3円の消費税について、3円×80%=2円は控除が可能となります。

令和8年10月1日~令和11年9月30までは

10円-5円-1円=4円

が納税額になります。

外注費の3円の消費税について3円×50%=1円は控除が可能となります。

適格請求書・インボイス発行事業者の2割特例

前前年の売上高が1千万円以下の方が適格請求書発行事業者になった場合に、適格請求書発行事業者に

ならなかったならば免税事業者であったはずの課税期間は2割特例というものを使うことができます。

例えば990万円(消費税90万円)の売り上げ、550万円(消費税50万円)の仕入・経費がかかった

年度がある場合、

本来の消費税額 90万円-50万円=40万円の納税額

2割特例の場合 90万円ー90万円×0.8=18万円の納税

ということになります。

結果が90万円の2割の納税になるので2割特例と言っています。

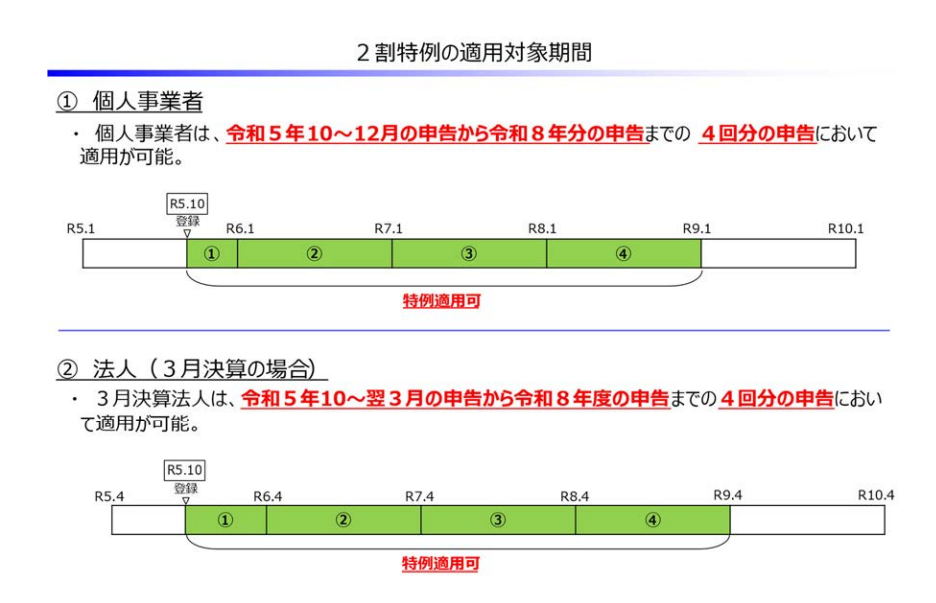

2割特例の適用対象期間

2割特例の適用対象期間は以下の図のようになtっています。4回分の申告がその対象となります。

財務省:インボイス制度の負担軽減措置のよくある質問とその回答、より

2割特例適用時の注意点

令和5年10月1日から適格請求書保存方式・インボイス制度が開始します。

この場合、本来は免税事業者である法人・個人が適格請求書発行事業者の登録をすると、

令和5年10月1日以降分からは納税義務が発生します。また2割特例を受けることができます。

個人事業者・12月決算の法人について、令和7年は令和5年の売り上げを見て消費税の納税義務が

発生するのかどうかを判断することになります。この場合に注意しなければならないのは、この判断

をする際の金額です。消費税を含むのか含まないのかを注意する必要があります。

令和5年1月~9月の売上 660万円(10%消費税込み)

令和5年10月~12月の売上 440万円(10%消費税込み)

とします。課税売上高が1,000万円以上になると令和7年は2割特例が使えず、通常通りの

消費税の納税義務が生じます。この場合の課税売上高は

660万円+400万円=1,060万円

となります。

課税売上高は、免税事業者のときは税込みの金額で判定、課税事業者のときは税抜きの金額で判定

ということになります。

2割特例適用時の注意点2

2割特例を使う際の注意点で、こういうことがあるかもしれません。

売上が末日の締めで翌月入金の場合に、入金時に売上を計上して、期末だけ翌月入金した売り上げを

売掛金として計上していることがあるかもしれません。その場合、10月入金の売上を消費税の計算の際に

除かないと、1月分余計に消費税が計算されます。

例えば12月決算の方で、

9月分100万円請求、10月末に入金

10月分120万円請求、11月末に入金

11月分110万円請求、12月末に入金

12月分90万円請求、1月末に入金

とします。2割特例の場合10月~12月分が対象なので、

100万円+120万円+110万円+90万円=420万円が課税売上として計算すると

8.4万円が消費税額と計算されます。

しかし本来は10月入金分は入れなくていいので、

120万円+110万円+90万円=320万円が正しい10月~12月の売上なので

6.4万円が正しい消費税になります。

2割特例を使う方は、その入金がどの月の売上なのか注意してください。

適格請求書・インボイスは登録を行っていないと発行できません

インボイスはそれを発行することを国税庁に登録しないと発行できません。

法人は登記簿に載っている法人番号の頭にTをつけたものが登録番号になりますが、その番号がわかっていても

登録申請をして登録の完了通知を受け取らないとインボイスの発行はできませんのでお気を付けください。

1年以下の懲役又は50万円以下の罰金に処する、ということになっています。

適格請求書・インボイスの交付が不要(困難)な取引

取引の中には請求書がそもそも発行されない場合もあります。

みなさんが駅への途中や帰りの途中に何気なく自動販売機でジュースを買うことはよくあると思います。

この時に請求書や領収書は発行されません。

ジュース代金にも消費税が含まれていますが適格請求書・インボイスがないと消費税の控除ができなくなります。

このように今まで取引の中で請求書や領収書のやり取りがなかった取引などの場合は適格性収書・インボイス

の保存が不要な取引が決められています。

以下のとおりです。

①3万円未満の公共交通機関(船舶・バス・鉄道)を利用する場合

②出荷者が卸売市場において行う生鮮食料品などの販売

青果市場に農家の方が出荷する場合などです。

③農業協同組合、漁業協同組合、森林組合などで生産者が出荷して取引を行う場合

④3万円未満の自動販売機や自動サービス機での販売

⑤郵便・貨物サービス

以上となります。

売上金の回収で振込手数料が差し引かれる場合の適格性収書の処理

この場合の処理として考えられるのはちょっとまどろっこしいですが、

1,差し引かれた手数料を売上値引とする考え方

2,手数料は代金の振込みをしてもらうことを役務提供と考えその対価とする考え方

3,本当はお金をもらう側が払う手数料をお金を払う側が立て替えたとする考え方

があります。

1,の考え方では、原則適格返還請求書をお金をもらう側からお金を受け取る側に交付する

必要がありますが1万円未満の取引になるので交付は不要ということになります。

売り上げた商品が8%のものだった場合、この値引き処理も8%として処理をすることになります。

2,の考え方では、役務の提供を行ったお金をもらう側からお金を払う側に適格請求書を交付する

ことになります。

3,の考え方では、お金を払う側が金融機関へ振込手数料分を立て替えたのでお金を払う側から

もらう側へ立替金清算書と金融機関の適格請求書を渡すことになります。

上記のうちどれを選ぶかは自由ですが、手間が少ないのは1だと思われます。

売上金から振込手数料が差し引かれた場合の処理

上記のように手数料が差し引かれた場合にお金を受け取った売主は今までとは少し違う処理

をする必要があります。

2、3では書類の交付があるのでそれを保存すればいいのですが、1の場合で書類が交付されな

い場合にはお金をもらう方でそれとわかるようにしておく必要があります。

方法としては、いままでどおり支払手数料と処理をして補助科目を「売上対価の返還」とする方法や

支払手数料のコードを売上対価の返還に対応させるなど考えられます。

注意点は売り上げが消費税8%ならこの売上対価の返還は紐付きなので8%として処理をすることです。

内容からして、今までどおり単純に支払手数料とする場合や手数料を差し引いた金額で売り上げ計上

していても税務調査で何らかの否認を受けることはあまりないとは思いますが、否認を受けても文句

が言えるものでもありませんので、やはり簡単な方法でいいので対応することをお勧めします。

簡易課税制度を選択している事業者の適格請求書の保存

簡易課税制度は売り上げから直接納付する消費税を計算するため、請求書等に記載の金額は関係ありません。

従って仕入先や外注先などの取引相手が適格請求書発行事業者でなくてもいいことになります。

この点簡易課税制度を適用している事業者は楽かもしれません。

しかし簡易課税制度を適用している事業者でも適格請求書の登録事業者でなければ適格請求書を発行する

ことができません。この場合売上先から適格請求書の要求を受けることもあるかもしれませんので

登録はしておいた方がいいと思います。

簡易課税制度を選択している事業者はこの点注意が必要です。

自分の納税と売上先の納税がどうなるのかの両方を見ていく必要があります。

適格請求書・インボイスまず何をするべきか

令和5年10月から適格請求書保存制度が始まります。

消費税の申告を既に行っている方と行っていない方では最初にやることは違ってくると思います。

〇消費税の申告を既に行っている方

消費税の申告納税を行っている方は既にお済みだと思いますが、申請手続きを行い番号を取得する

ことから始めます。次に仕入や外注先などの取引先にインボイス番号を取得するかどうかの確認

を行う必要があります。確認はお尋ねの文章を送付して行うのがいいと思います。

以後、並行して税理士の方と相談しながらシステムをどうするのかなどの申告までの具体的な経理

の方法を確認していくことになります。

〇消費税の申告を行っていないか方

消費税の申告を行っていない方は、まず適格請求書を発行する事業者になるかどうかの判断を行います。

売上先から適格請求書発行事業者になるかどうかの確認があるかもしれませんが今後の取引のことや

適格請求書発行事業者になると実際に消費税をどのくらい払うのかなどを考えて判断する必要があります。

例えば古本屋さんなどは適格請求書発行事業者になる必要があるのかどうか。通常仕入は消費者が多い

ような場合にはその必要はないこともあります。事業の性質などを考慮して判断する必要があります。

課税事業者選択届出書を提出している場合の2割特例

令和4年中に課税事業者選択届出書と適格請求書発行事業者登録申請を提出していて令和5年を迎えた場合、

本来であれば令和5年も課税事業者を続けなければなりません。また令和5年は2割特例を使うことはできません。

この場合、令和6年からは2割特例を使うことができます。

令和5年から2割特例を使いたいと考えを変えた場合、令和5年10月1日以降分についても2割特例を使える

ようにする措置が取られています。

それは令和5年4月1日から令和5年12月31日の間に課税事業者選択不適用届を提出すれば令和5年から

課税事業者でなくなり令和5年10月1日から課税事業者となり2割特例が使えるようになる、というものです。

少々ややこしいですがインボイスの最初なのでいろいろと助け船が出されているのでいいことだと思います。

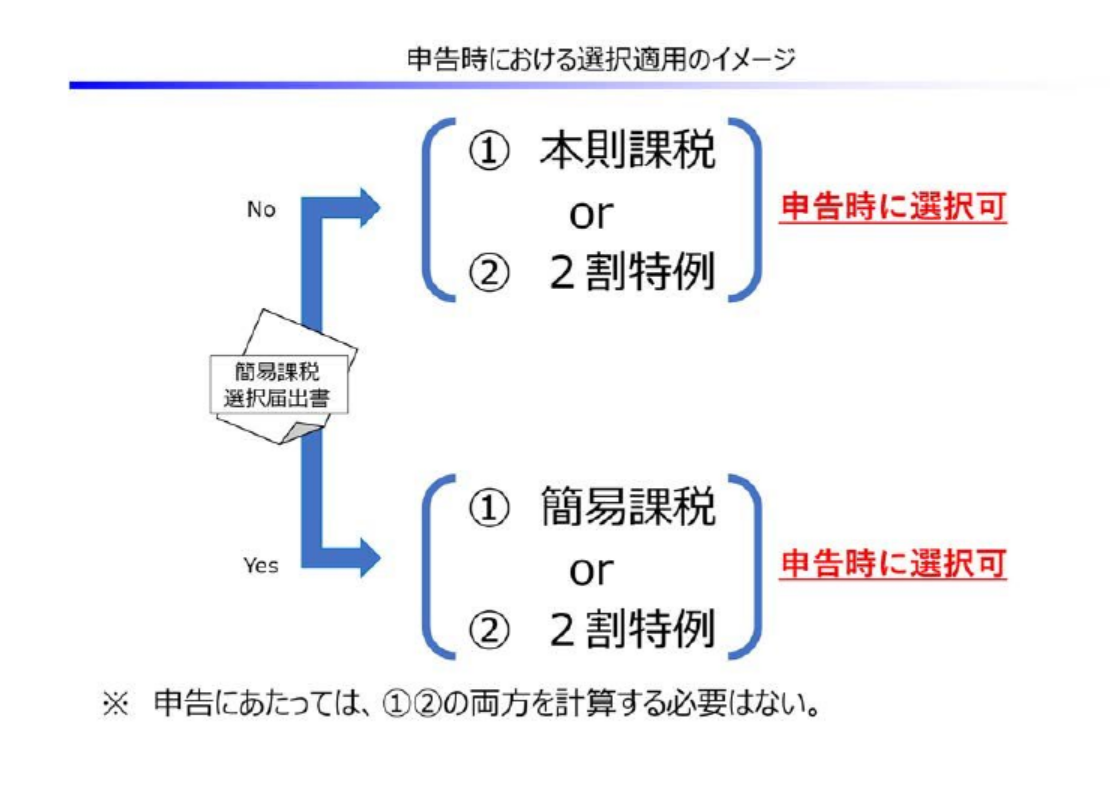

簡易課税と2割特例

適格請求書が始まる令和5年10月1日時点で簡易課税制度の適用を受けている事業者について、2割特例は

受けられるのかどうか、受けるためには簡易課税を取りやめなければならないのか、という疑問が出てきます。

結論は、簡易課税を受けているままでも2割特例は受けられます。

簡易課税は1度受けると不適用の届け出を出さなければ、免税事業者になった後にまた課税事業者に戻ったとしても

簡易課税制度は受けとつづけた状態なので・・・、といろいろ疑問がでてきます。

この点は親切な取り扱いとなっています。

財務省:インボイス制度の負担軽減措置のよくある質問とその回答、より

一定規模以下の事業者に対する事務負担の軽減(少額特例)

前前年の課税売上高が1億円以下の事業者が、令和5年10月1日から令和11年9月30日の間に行った

税込み1万円未満の課税仕入れについて、インボイスではなく帳簿のみの保存で仕入税額控除を行うことが

認められることになっています。

・前前年の課税売上でなく前年開始以後半年間での課税売上高が5,000万円以下の事業者も対象になります。

・1期目、2期目はこの制度の対象事業者になります。

・1万円の判定の単位は、1回の取引の合計額で判断します。

1回7,000円の取引、1回8,000円の取引はそれぞれ仕入税額控除可能ですが、

1回7,000円+8,000円=15,000円の取引はインボイスが必要ということになります。

ただこれは令和11年9月30日までの措置なので、インボイス開始時から1万円未満の取引もインボイスを

保存するようにした方がいいと思います。忘れたころの約6年後にこれについて対応しなければ・・・

というのは面倒を先延ばしにしただけだからと思うからです。

100万円以上の資産を購入したら・・・

消費税の申告を行っている事業者が、税抜き100万円以上の資産を購入して消費税を税額控除した場合、

購入した年度の次の次の年度で控除税額の調整を行う必要があるかもしれません(棚卸資産を除きます)。

また、免税事業者を選択できるのにあえて課税事業者となり100万円以上の資産を購入した場合には、

3年間は課税事業者であることを強制されます。

これは固定資産のように長期間使用する予定のものについて、購入時の時の状況で全額の税額控除を認めて

しまうことは適当ではないという考え方からです。

・事業の売り上げがあまりない年度に課税事業者の選択をしておいて高額な資産を購入し税額控除を行う。

・資産の使用効果が表れる次の年度には本来どおり免税事業者制度の適用を受ける。

このような選択は納税者には有利な選択であっても国としては認めがたい、ということです。

免税事業者制度というものが本来は小規模事業者の事務処理能力を考慮してできているのに、それを悪用とは

言えないまでも本意ではないところで利用している、ということでしょう。

課税事業者選択の不適用届の提出ができないなど細かいところもあるので、100万円を超えるものを買うとき

には税理士に事前に伝える、ということを行っていただければと思います。

1000万円以上の資産を取得したら

1000万円以上の資産を取得又は自己建設資産を取得した場合には、その年度から3年間は免税事業者や簡易課税の

適用を受けることができません(棚卸資産も含みます)。

これはこのくらいの資産を取得できるだけのお金があるのならば、消費税の計算を行えるくらいの事務処理能力はある

だろう、という考え方からです。大きい会社の出資で設立されたなど、実際に事務処理能力はあることが多いのです。

多くの消費税の控除や還付を受けてから免税事業者や簡易課税を受けるようにするなど、法の抜け道を利用して本来の

趣旨から外れることを行う事業者に対応するものとなります。

これは会計検査院という国のお金の使われ方をチェックする役所からの指摘で、このような使われ方はおかしいの

ではないかと指摘されたことが始まりとなっています。

100万円以上の資産を取得した場合と同じく、こちらも税理士に早めに伝えておくことをお勧めします。

免税店になるには

免税販売を行うには、税務署に届け出書等の書類を提出し、審査を受ける必要があります。

書面上での審査なので、添付書類をきちんと揃っていれば1か月弱で許可を受けることができます。

必要書類は、

1,「輸出物品販売場許可申請書」

2,「輸入物品販売場における購入記録情報の提供方法等の届出書」

添付書類として、

3,免税手続きマニュアル

4,免税販売手続きを行う場所等の販売場見取図・販売場の地図

5,販売場の従業員リスト

6,会社概要(ホームページの印刷書面など)

7,免税販売取扱商品リスト

8,販売者への免税手続きについての説明書面

になります。

1、2、は決められた書類で国税庁のHPから作成・取得できます。

3,8,は免税販売電子化のソフトウェア会社から提供されていることもあるのでそれが使えます。

4,5,6,7,は各自で作成する必要がありますが、ネットで探せばこういうものかというものが出てきます。

ネットをフル活用して作成してください。

順調にいけば1か月弱で税務署から、輸出物品販売場識別符号通知書が届きます。

免税販売したお客の、購入記録情報は電子的に送信する必要があります。

古物を扱う方は、その他にも警察署に行き、古物商の免許を取る必要があります。

外国人旅行者向け免税販売制度の見直し

外国人旅行者向けの商品の販売については、外国人が購入した商品を自国へ持ち出せば免税売上と同じということで

消費税が免除されています。しかし、免税で購入したものを自国へ持ち帰らずに、日本国内で販売したり、非居住者から

居住者になることで、本来であれば消費税を納税しなければならないことになることがあります。

また、免税購入したものをあえて日本国内で販売することで、その時点で消費税を納税しなければならないのに納税しない

ということも見受けられます。

税関の調査

税関も調査を行います。これも税金の調査です。

何の税金の調査かというと、関税と輸入にかかる消費税になります。

税理士はこの調査に立ち会うことはできません。これは法律上で税務代理の権限が与えられて

いないからです。しかし頭で考えているのと実態は少々違うようです。

調査の連絡は会社に直接あります。日程はお互いの都合に合わせて調整して決めます。

その際に税理士がいてもいいか、と聞くと、特にそれは大丈夫、ということです。

調査の初日に社長や経理担当者、輸入関係の担当者と一緒に調査の現場にいても拒まれることは

ありません。逆に書類や帳簿は税理士が関与していることもあるので、協力してもらえる

ようであればいても構わないようです。

ただ関税や輸入消費税について、会社の代弁や申告書の作成などはできません、ということです。

それは当然だと思います。

税関の調査も、税務署の調査とそれほど変わりません。

最初に会社の概況を尋ねられ、輸出入の流れを聞かれ、帳簿の調査に移っていく、

という流れになります。

同じ税務調査だからそう違うことはないようです。

インボイスとクレジットカード利用明細

インボイスの話の際に、クレジットカード明細でインボイスの変わりはできないのか、と聞かれることがあります。

答えから言うと、クレジットカード利用明細はイオンボイスの代わりにはなりません。

利用明細はクレジット会社が発行した利用履歴であって、物品の購入先が発行した書類ではないからです。

クレジットカード年会費は利用明細への記載状況で、利用明細をインボイスとして利用することはできます。

クレジットカードを利用した際に受け取るレシートなどを保管していただく必要があります。

それでも、○○さんは利用明細を保管して税務調査の際に何も言われなかった、という人もいますが、

調査の流れであまり重要視されてないと、何も言われないこともあるかもしれません。

そういう話や経験をもとに、クレジットカード利用明細の保管でいいんだ、と考えていると何かの際に指摘され

追加の消費税や加算税を負担することになるかもしれません。

決まりは決まりなので、あまり軽く見ない方がいいと思います。