小規模宅地の特例の改正点

既に改正された法律が適用されてはいますが、念のために・・・

小規模宅地の特例(土地の評価のディスカウント)を受ける際にはいくかの

注意しなければならない点があります。

・1階と2階で行き来できなくともよいが、区分登記されている建物は亡くな

った方の所有部分のみが特例の計算対象となる。

・区分所有されていない建物の場合、被相続人が居住していた部分を相続が開始

してから親族以外に貸し付けても大丈夫

などです。

相続税がとても少なくなる分適用例が多く、それだけ税務署との争いも多い特例

です。

適用の際には細心の注意をしましょう。

贈与税が関係するのは・・・

贈与税はご存知のように、金銭的価値があるものをもらった人に対して課税が

行われます。あげた人に対して課税が行われる、という方法もありますが日本では

この方法はとられていません。

金銭的価値があるものをもらう場合には、会社からもらうということもあります。

給料が典型的なものですがこの場合には所得税が課税されます。こんなことがある

のかどうかわかりませんが、何の理由もなく会社からもらうと一時所得として所得税

が課税されます。またあげた会社は時価で金銭的価値があるものをあげた、という

ことでちょっとわかりにくいですが寄付金課税などが行われます。

またもらった側が会社だと、会社は法人税、あげた側は譲渡所得税が課税されること

があります。よって贈与税がかかるのは人から人へ金銭的価値が渡された場合、

ということになります。親から子へ遊ぶお金をあげたという場合が典型的な例になります。

親から子へお金をあげる場合には例えば住宅取得資金の贈与の特例などがありますので、

制度を知ったうえで贈与するようにしましょう。

教育資金の一括贈与

直系尊属が金銭等を拠出し、金融機関に信託した場合に、その中から1,500万円

(一部500万円)までの金額は学校等に支払われた場合には非課税とする制度です。

申告書を金融機関を経由し、資金を受け取る直系卑属の住む税務署長に提出する。

資金を受け取った直系卑属は、学校等の領収書を金融機関に提出する。

資金を受け取った直系卑属が30歳になったら、残りの資金については贈与税を課税する。

これらは平成25年4月1日から平成27年12月31日までに金融機関に拠出されたものに

適用される。

あ

延滞税

か

課税価格(相続税)

国等に対する相続財産の贈与

国外財産の相続税額控除

更生の請求

さ

障害者控除

修正申告書

準確定申告

小規模宅地等の特例

申告書

税額控除

相次相続控除

相続

相続人(→被相続人)

相続税額の加算

相続税の総額

相続税の各人額

相続財産

相続時精算課税

相続税の課税財産

た

特別の法人から受ける利益

な

納税義務者

農地等に係る相続税

納付

は

配偶者控除

非課税財産

被相続人

物納

ま

未成年者控除

みなし相続財産

未分割財産に対する課税

や

ら

利子税

連帯納付の義務

わ

相続税の始まりは、日露戦争の戦費調達でした。

当時の相続税は、家督相続と遺産相続に分けて課税しており、家督相続の方が財産だけの相続である遺産相続より義務が多大であることに配慮し、税率は家督相続<遺産相続となっていました。

現在の相続税は納税義務者が申告する申告納税制度がとられていますが、家督相続が行われていた当時は、隠居関係の書類を裁判所や戸籍吏に提出し戸籍吏が収税官庁に報告し、相続税の徴収手続きを行う賦課課税のような方法がとられていました。

その後、税率の改正、特別控除制度、免税点などの改正がなされ昭和22年に憲法、民法の全文改正とともに相続税法も全文改正が行われ、その後種々の改正がなされ現在に至っています。

ペットのお墓は相続税法上の非課税財産になるのでしょうか?

つまるところ、ペットのお墓が「墓所、霊びょう」に該当すればいいわけです。

相続税法上の「墓所、霊びょう」は民法上の「墳墓」のことですので、民法上の墳墓に該当すればペットのお墓も相続税法にて非課税となります。

どう思われますか? 考えてみてください。

相続税法第十二条第二項

「墓所、霊びょう及び祭具並びにこれらに準ずるもの」は相続税の計算上、財産とはされません(非課税財産)。

相続税法基本通達第12−1

①〜「墓所、霊びょう」とは〜土地〜を含むものとして〜

相続税法基本通達第12−2

②〜「これらに準ずるもの」とは、庭内神し〜

①では土地が記載されていますが、②では土地の記載がありません。

ここから庭内神しがある土地の部分は、相続税のかかる財産(課税財産)であるとの取扱いがなされてきました。

税法(法律)というのは本当にやっかいですね ・ ・ ・ 。 書かれた言葉(文字)を読んで解釈することが原則なので、書かれていなければそれ(土地)は含まないという判断になるのです。

しかし一般的に考えて墓所・霊びょうの土地は非課税財産で、庭内神しの土地は課税財産とするのは理由がわかりません。

これにつき、地裁判決で納税者勝訴が言い渡され、珍しく地裁で確定しました。ということは、国税側が理由付けが難しいということで最高裁まで行かずにずにあきらめたということです。

こういう内容の通達等はたまにみかけるのですが、調査の際に調査官は苦しい言い訳を行うことになります。裁判で国税があきらめたということについて‘潔し‘と考えます。

相続税と聞いて、多くの方はうちはどうなんだろう? (わからない)と考える

と思われます。

相続税の申告が必要な方は死亡者の4%です。基本的に関係ないと考えて

良いと思います。

これは基礎控除(税金がかからない枠)が高めに設定されているためです。

しかし、相続税の申告が必要ないからといって、何もしないというのは大変な

誤りです。

亡くなられたご両親の財産が自宅とその土地、わずかな預貯金で、これを

子供3人で分けるとします。長男は独立して他の場所に住んでいるけれども、

戸建てに住みたいので両親の土地と家を多少ともあてにしていた、次男も

同様、三男は今まで一緒に住んでおり他に住むあても資金もないという状況

で、これらにそれぞれ妻と子供がいるとしたらどうでしょうか?

相続税は関係ありませんが、相続は必ず関係してきます。とりあえず共有に

しておくというのは問題の先送りにしかなりません。

もし、似たような状況が少しでもあるのであれば、ご両親が健在のうちにどの

ようにするのか、あるいはご両親にきちんと遺言を書いておいてもらうように

話をする、あるいはご両親は遺言をきちんと書いておくことを是非お勧めします。

骨肉の争いにならないように今、どうにかなるうちに手を打っておくべきだと

思います。

遺言の種類は民法で決められています。

①自筆証書遺言

②公正証書遺言

③秘密証書遺言

です。その他にも、死亡の危急に迫った者の遺言等の規定ありますが、

通常とはことなるので省きます。

①は自分で全文をを書いて日付及び氏名を自書し押印する方法です。

この遺言書は見つけたら、開封する前に裁判所にて検認を受ける必要

があります。これを怠ると過料に処せられます。

この遺言の保管は、信頼できる人に託すか、③の方法にて公証人に託す

のがいいと思われます。

②は公証人役場にて遺言書を作成する方法です。

一番確実な方法ですが、証人が二人以上必要なので内容が他人に知ら

れる可能性が高まります。通常証人は知っている人に依頼するからです。

弁護士等に依頼するといいと思われます。ただ費用がかかります。

費用をかけてでも弁護士等に遺言執行者も受けてもらうのが確実です。

③は遺言書に封印をして公証人や証人の前に封書を提出し、自分の遺言で

ある旨、氏名住所を申し述べる方法です。

遺言の内容が誰にも知られない方法です。

後の争いを避けるためには、②が一番いい方法だと思われます。

自筆証書遺言の方式の緩和

自筆証書遺言は遺言をする人が遺言書の全文、日付、氏名を自筆して印を押さなければ

ならないと決めれれています。これだと財産が多くある人は自筆する部分が多くなり遺言を

すること自体がためらわれることになります。財産が多くなくても自筆で遺言書を作成する

ことはためらいがちになります。自分で土地と建物だけの遺言を書いてみるとそのことがよ

くわかります。

今回の改正により、自筆証書遺言の中で相続財産の一部又は全部の財産目録を添付する

場合には、財産目録については自書しなくてもいいことになりました。パソコンで作成した

財産目録、登記簿謄本(履歴事項証明書)、通帳のコピーなどでもいいことになります。

ただ財産目録を添付する場合には、

片面のみに財産の記載がある場合には記載面又は裏面に署名+押印

両面に財産の記載がある場合には両面に署名+押印

をする必要があります。

財産目録を付ける場合には遺言の本文に「財産目録1をAに相続させる、財産目録2

をBに遺贈する」などと記載する必要があります。また本文に財産目録に記載する財産を

記載することはできません。遺言の本文と財産目録を有機的に結びつける必要があります。

財産目録が何枚もある場合には特に決まりはありませんが、ステープラーで綴じる、契印

を押すという今までの方法も有効です。

財産目録の中身を訂正する場合には今までと方法は変わりません。訂正の場所を指示し、

変更した旨を記載して署名、押印する必要があります。パソコンで作ったならばもう一度

作成し直せばいいですし、登記簿謄本ならば再度取得した方が簡単です。

もちろん財産目録を作成せずにすべてを自筆する今までの方法も可能です。

この改正は平成31年1月13日以降に作成した自筆証書遺言から有効です。それ以前

に作成した遺言は、財産目録を添付する、というここに書いた方法では無効になります。

父・母・兄・弟の4人の家族、財産は土地・建物3,000万円と現金1,000万円と仮定します。

争わないための相続はどうしたらいいのか?

相続税は全くかかりませんので、家族のだれもが安心しているのではないでしょうか?

実はこういう場合は財産がある家庭よりも争いやすいのです。

相続税がかかるだけの財産があるとどうしても税金のことが心配で、死後の財産の

行方にも心を使います。

しかし、上記の例で父が死亡してしまうと土地建物に住んでいる人はそのまま住み続け

たいと思うでしょうし、既に家を出ている人はお金でもいいと考えるでしょう。

そこで父が、母(妻)あてに全ての財産を譲る遺言を書いていたらどうでしょうか。

母(妻)が全ての財産を必ずもらえるわけではありませんので、子供が欲しいといえば

遺留分は渡さなければなりません。

上記の場合、遺留分は子供2人はそれぞれ500万円となります。現金がほしいと思う子供

には現金を渡すことができます。

上記の例から考えられるのは、土地建物が財産の大部分であるならば、遺留分を払える

だけの現金を生前から作っておくことです。

遺言を書くことと、遺留分だけでも現金を残すことを考えて財産構成を行うと、争う可能性も

グッと低くなります。

現在の相続税の基礎控除額は 5,000万円+1,000万円×法定相続人の数 です。

配偶者と子供2人が相続人であれば5,000万円+1,000円×3=8,000万円

が基礎控除額です。

平成23年税制改正大綱で上記基礎控除額の改正が予定されていました。大綱には

3,000万円+600万円×法定相続人の数 を基礎控除額に改正するとされていました。

しかし、この改正法案は平成23年8月31日現在継続審査ということになっています。

改正法案が成立していません。

相続税関係の改正は他にも予定されていますが、財務省の責任者は、これらの改正に

並々ならぬ意欲を持って事にあたっていることを話していました。

現在の国家財政の状況を考えると、改正も時間の問題だと思われます。

不動産の譲渡や相続を行う際に、関係する不動産価格には四つ知られています。

①実勢価格(時価)

②公示価格・基準地価格

③路線価(相続税評価額)

④固定資産税評価額

です。

①はまさしく取引価格のことで、不動産の鑑定評価でいう「取引事例価格」です。

取引当事者、不動産業者しか基本的に知ることがない価格です。

②は国土交通省が公表しているものです。不動産鑑定士が委託されて調査、国が公表

しています。銀座の一等地の公示価格は ・ ・ ・ と新聞等で報道もされています。

③は国税局が公表しているものです。相続税、贈与税の課税標準の基礎です。

④は固定資産税を課税するために各市町村が算定しています。相続税の課税標準算定

にも部分的に使われています。

このように不動産にはいろいろな価格があります。

〇実勢価格

実際に取引が成立した価格。当事者の需給関係で決定。

実勢価格に含めるかは別として、不動産を購入した方には国土交通省

からお尋ねの封書が送られてきます。これに記入し提出すると、個人情

報を特定できない状態で国土交通省のHPに情報が公開されます。

〇公示価格

毎年1月1日を基準日として国土交通省の土地鑑定委員会が判定し3月

下旬に公表する価格。

標準地2万6千地点で不動産鑑定評価が行われる。

売買の目安とされる。

国土交通省のHPで公表される。

〇基準地価格

毎年7月1日を基準日とし、都道府県知事が判定、9月下旬に公表される。

基準地22,701地点について公表される。

売買の目安とされる。

国土交通省のHPで公表される。

〇路線価(相続税評価額)

毎年1月1日を価格時点とし7月初めに国税局単位で公表される。

路線価は公示価格の80%程度で評価されている。

相続税、贈与税の計算の基礎となる。

国税庁のHPで倍率表とともに公表されている。

〇固定資産税評価額

3年ごとの基準年度に市町村が評価替えを行っている。平成24年度は評価

替えの年にあたる。

前年の公示価格の70%程度で評価される。

固定資産税、都市計画税、不動産取得税、登録免許税の計算の基礎となる。

土地・建物は固定資産課税台帳に登録されている。閲覧・評価証明書は本人

代理人のみ可能。平成15年1月から縦覧制度がとり入れられており、近隣の

価額と比較できる。

以上、土地の価格に関してです。

公示価格、基準地価格は売買の目安とするため公表されていますが、売買の

際に必ずしもこれによらなければならないというものではありません。売る側、

買う側の個別の事情、状況が実際の取引には影響を与えるので、上記価格の

2倍の取引価格であっても当事者が合意すればそれはそれでいいのです。

相続税の申告を行っていない方が過去最高だったとの報道を見ました。

しかし、氷山の一角でしょう。

相続税の申告が必要な方は、自分で計算して申告を行う必要があります。

申告納税制度だからです。

税務署もいろんな資料の収集を行っていますが、申告の必要な方を100%

特定するのは無理な話です。

税金を納めるのは確かに複雑な気持ちになります。

また、相続税の申告が必要か否かを自分で調べるだけでも大変です。

今後は、基礎控除も減額され納税が必要な方は増えることになると思われます。

無申告の方は増加の一途をたどることが予想されます。

一度身の回りを見渡してみてはいかがでしょうか?

民法では、「相続人は、相続開始の時から、被相続人の財産に

属した一切の権利義務を承継する。」と定めています。

相続税法では、「相続又は遺贈により取得した財産の全部に対し、

相続税を課する。」と定めています。

普通に読んで、違いがすぐにわかる方はそういないのではないで

しょうか?

顕著な例として、生命保険金と死亡退職金があります。

相続税では両方とも相続税の課税財産ですが、民法のことを考えて

特別に規定を置き「相続又は遺贈により取得したものとみなす」財産

としています。

これをよむと、両者は民法上での相続財産ではないのか?と気づくと

思います。

民法の学説ではいろいろあるようですが、最高裁判所の判決では

民法上の相続財産ではない、とされています。ただ、ケースバイケース

で判断が違ってくることもあるようです。

実際の遺産分割で法律として影響があるのは、民法上での相続財産で

はないので、受け取った人の「特別受益」とはされず、「遺留分」の算定の

際にも考慮されないということです。

ただ、実際の遺産分割協議で当事者間で話し合いを行った場合は両者も

含めての話になるとは思われますが ・ ・ ・ 。

注意していただきたいのは、ケースバイケースの部分もありますので、

実際に何らかの話し合いで主張する際にはよく勉強をして口に出してほし

いということです。

税金の負担は当然のことながら、もらった人がすることになりますので

あまり問題はないでしょう。

民法は法定相続分により相続分の原則を規定し、それ以外の相続の

方法として遺言による相続分の指定を認めています。

さらに遺言による相続分の指定の例外の一つとして、遺留分を規定して

います。

もし遺言により全財産を長男に相続させたとしても、一定の割合で妻、

次男、長女といった他の法定相続人にも相続分を持たせることになって

います。兄弟姉妹に遺留分はありません。

しかし、遺留分があるからといって安心することはできません。遺留分を

取得するためには、遺留分(遺産)がほしいと自ら権利を主張しなければ

いけません。

主張できる期間も決められており、相族の開始及び減殺すべき贈与又は

遺贈があったことを知ったときから一年間、あるいは相続開始の時から

十年間を経過したときは遺留分の減殺請求権は消滅すると定められてい

ます。

権利の上に眠る者は保護されないのです。主張すべきことは主張しましょう。

会社経営者が次の世代へ経営を譲ろうとするとき問題となるのは、

会社の経営権をいかにして次の世代に手渡すかということです。

会社の経営権とは、株主権のことです。

長男に経営権を全て渡すとして、妻や他の子供に対してどう納得

させるのか。現金等のすぐにでも使える財産があればいいのです

が、土地建物、機械装置等が主な財産だということはよくあります。

生前の贈与、遺言により長男へ全財産を渡す等が考えられますが、

遺留分がありますので、相続開始後に必ずと言っていいほど財産

の話は出てくると思います。さらに厄介なのは、相続が開始した場

合に生前に贈与した財産、遺言で渡した財産の金額算定は、相続

が始まった時点での金額で行うということです。長男が頑張り株主

権の金額を上昇させても、何もしない他の相続人にも恩恵を与え

てしまうのです。

平成20年に法律ができ、遺留分の特例ができました。これは、株

主権の金額を生前に一定の金額にしましょうと決めることができる、

株主権自体を遺留分計算の際の金額から除くことができるというも

のです。前者を「固定合意」後者を「除外合意」と言います。

会社経営を頑張り、株主権の金額を上昇させた場合でも株主権に

ついて2つの合意を経ていれば経営権は確保できますのでひとまず

は安心です。

この特例は、2つの合意以外に付随合意といわれる合意をすること

ができます。これは、2つの合意は後継者にとってメリットがありま

すが、後継者でない推定相続人にメリットはありません。2つの合意

をする際には他の推定相続人にも例えば、金銭を支払う等の合意

をすることができるというものです。

面倒なのは、これら民法特例の合意をするためには事前に経済産

業大臣の確認をうけさらに家庭裁判所の許可申し立てを経なけれ

ばならないことです。

この制度は亡くなられた方からその親族が相続又は遺贈により財産を

取得した場合に、一定の要件のもとその相続税計算上の財産の評価を

80%又は50%減額できるというものです。小規模宅地「等」とは、例えば

借地権のことをさしています。

財産を相続したが、相続税が支払えずそのまま親族が居住し続けられ

なかったり、事業を継続できなかったりすることがないようすることが制度

の趣旨の一つです。

その名のとおり小規模な宅地等が対象で、宅地の利用状況により

全てが事業用宅地なら400㎡以下について80%、

全てが居住用宅地なら240㎡以下について80%、

全てが貸付事業用宅地なら200㎡以下について50%

その他一定の場合に減額できます。

気をつけなければならないのは、相続税の申告期限までに相続人等の間で

遺産の分割が行われていなければならないことです。3年以内に分割すれば

適用が可能という例外はありますが、税務署への手続きを再度行わなければ

ならないなど手間もかかるので、早めに分割しておきたいものです。

この場合も、生前に先々のことを考えてこの制度を勉強して、それを踏まえて

遺言等の対策を行っていればクリア可能な問題です。

小規模宅地の特例 ~家なき子~

小規模宅地の特例の中で、亡くなった方が住んでいた建物があった土地は、土地×20%の率で

土地の評価額の計算ができます。

この場合、一緒に住んでいた親族がこの土地建物を相続をすればこの評価減を適用できます。

また、一緒に住んでいなくても評価減が適用できる場合があります。その為には

・一緒に住んでいた配偶者又はその他の親族がいないこと

・相続開始3年以内に、相続した人が、その親族などの日本国内にある持ち家に住んでいないこと

・その土地建物を相続税の申告期限まで所有していること

というような条件を満たす必要があります。

つまるところ、持ち家がなく、賃貸住宅にすんでいるような場合です。

親の相続で、親との同居人がおらず、その土地建物を貰って住もうと考えている場合には、

持ち家を持たないようにする必要があります。

贈与税は相続税の補完税といわれます。それは相続が開始す

る前に財産を贈与していまえば相続税がかからないため、その

ような形での相続税逃れを防ぐために贈与税があるからです。

法律上も贈与税法という個別の法律はなく、相続税法の中に

規定を置いてます。さらに相続税と贈与税の財産の評価は全く

同じ方法により行われます。

以前の相続は家督相続といわれ、戸主の地位を承継するもの

とされていました。

現在の相続は財産の承継に絞られ、法律上だれに財産を帰属

させるかが主な内容となっています。

この場合の財産は、土地・建物・現金預金のようなプラスの財

産のみならず、借入金等のマイナスの財産も含まれます。

相続税の話の前に、相続の始まりを認識しておく必要があります。

相続税は相続が始まってから後の事になりますし、相続税の言葉の

重要な部分は民法の規定からきているからです。相続の始まりは民

法に規定があります。

相続は死亡によって開始します。

また、生死不明の場合は利害関係者の求めに応じて家庭裁判所が

失踪の宣告を行えば死亡したものとみなされ、相続(税)でいう死亡

にあたることになります。

人の死亡により相続が開始し、原則その時点の財産に対して相続

税が課税されることになります。

財産の相続は遺言があればそれにより相続が決定され、遺言

がなければ民法の規定に従って相続分を決定することになりま

す。遺言があっても兄弟姉妹以外の相続人には最低限相続可

能な遺留分が民法で決められています。遺言があっても、遺言

どおり相続分を決定する必要はなく、当事者の合意(主に遺言

により得をする人の了解になるでしょう)により相続分を決定す

ることもできます。

法定相続の場合相続人は死亡した人からみて、妻、子、親(直

系尊属)、兄弟姉妹及び兄弟姉妹の子が該当します。妻は常

に相続人であり、子がいれば妻(1/2)と子(1/2)が相続人、子

がいなければ妻(2/3)と親(直系尊属)(1/3)が相続人、親(直

系尊属)もいなければ妻(3/4)と兄弟姉妹(1/4)が相続人とな

ります。

子と兄弟姉妹が既に死亡している場合、その子が相続人となり

ます(代襲相続)。この場合、曾孫まであるいは甥・姪までがその

対象として民法に規定されています。

胎児は通常権利義務の主体とはなりませんが、財産の主がい

ないということがないように、胎児については生まれたものとみ

なされています。

相続人がいない場合、家庭裁判所は特別縁故者の請求により

財産を分与することができます。それでも財産が残った場合に

は、国庫に帰属することになります。

民法では相続は放棄することができます。相続放棄の理由は財

産の集中等さまざまだと思われますが、放棄をした者は、初めか

ら相続人とならなかったものとみなされます。

それでは相続税ではどうなるのか?

相続税は相続財産が多ければ、また、相続人が少なければ税額

が多くなるよう定めてあり、累進税率を採用しています。したがって、

相続の放棄者が出ると相続税は多くなるはずです。そうなると何ら

かの理由で相続放棄をしたい相続人がいても、放棄することを他

の相続人から止められるということもでてくると考えられます。税金

のためにそのような状況になると税の中立性に反することになりま

す。

相続税では相続の放棄が行われても、放棄した相続人の数は基

礎控除を計算する際には放棄がなかったものとして数えることに

なっています。

相続税を計算するときに相続財産から控除する基礎控除は

5,000千万円+1,000万円×相続人数、で計算します。

相続人とは通常実子ですが、実子ではなく養子の場合どうなる

のでしょうか?

養子を相続人に含めていいのか、いいとすれば人数は無制限

に含めていいのでしょうか?

「養子は、縁組の日から、養親の嫡出子の身分を取得」します

ので、相続人の数にも入れていいはずです。

以前は節税養子といわれる養子がいました。昭和63年以前は

2,000万円+400万円×相続人数が基礎控除額でした。

養子を4人作れば1,600万円控除額が増えることになります。

資産家のあいだでは、節税のための養子は珍しくなかったよう

です。ある例によれば一度に二十人以上も養子を迎えることも

あったようです。

そこで昭和63年税制改正により基礎控除額を4,000万円+

800万円×相続人数とする改正が行われました。併せて相続人

に加算できる養子の数を、実子がいれば1人、実子がいなけれ

ば二人までとなる改正も行われました。

バブル経済の際の地価高騰等によるこのような節税方法に歯

止めをかけたのです。養子を相続人の数に入れることが相続税

の負担を不当に減少させる結果となる場合には、税務署長の

認定により養子を相続人の数に入れないことにもなっています。

民法上の特別養子又は連れ子養子等は実子として扱われます。

相続税逃れのための養子とは考えにくいからです。

養子は特別養子縁組を除いて、養親が成年であり、尊属又は

年長者でなければ養子とすることができ、家庭裁判所の許可が

あれば後見人が被後見人を養子とすることができ、配偶者のあ

る者が養子縁組をする場合の要件を満たし、未成年者を養子と

するには原則家庭裁判所の許可を得ることにより養子縁組をす

ることができます。

民法の規定が前提となる相続税法では、民法の養子のありよ

うから税法が影響を受け、相続人に加算できる養子の数を税法

にて制限するような規定になっている、といえます。

さらに考えてみると、昔からの日本の養子が子のための養子と

いう以外にもいろいろな理由により存在してきたことが民法の

規定にもあらわれていると言えます。

生命保険において保険金が支払われました。どのような税金が

関係してくるのでしょうか?

死亡保険金の場合

契約者:夫、被保険者:夫、保険金受取人:妻 → 妻に相続税かかかる

契約者:夫、被保険者:妻、保険金受取人:夫 → 夫に所得税がかかる

契約者:夫、被保険者:妻、保険金受取人:子 → 子に贈与税がかかる

その他にも例はありますが、上記の結論の考え方をマスターすれば、相

続税、贈与税、所得税の関係をつかむ方法として有効です。

また、保険を契約する際に役に立ちます。

生命保険は大きな買い物です。目に見えない商品であるためその大きさは

なかなか認識できません。月額2万円の保険に加入した場合、年額24万円

10年間で240万円です。さらに保険は加入した後に口座振替で自動的に払

っていく場合が多いため、払っているという認識を失わせます。月額2万円

を今の財布から現金で払うとしたら、店に行く、ネットで調べる、人に聞く等、

損をしないかさまざまな方法でその内容を吟味すると思います。保険の怖い

ところは一度入ってしまうとそのあたりの痛みのようなものを忘れてしまうと

ころにあります。

しかし、保険は必要でもあります。保険の基本は相互扶助ですので、保険に

入っている人に何かがあった場合にはその人に保険金が支払われますが、

自分に何かあった場合には自分あるいは家族に保険金が支払われます。保

険金をもらえるとしても事故・病気など何もない方がいいのには間違いありま

せん。将来のことはわかりませんので何もないことを祈りつつ、もしもの時の

ために生活等の保障のために必要額を確保しておくことは必要なことです。

保険金を受け取った時に税金を払わなければならない場合に、その金額を

低く抑えるために保険金の税務は知っておいて損はありません。

保険料を払った時の保険料控除だけでなく、所得税、贈与税、相続税がどう

なるのかあるいは非課税なのか、保険に加入する時は保険を勧める人に確

認することを忘れないようにしましょう。

巷で、連年贈与は一番初めに贈与を受けたときに、一括して贈与

されたものとされ、まとめて贈与税を請求される場合がある、など

という話がある。

これには、そんなことはない、と答えるしかありません。そういう法

律がないからです。

毎年110万円を息子にあげた場合、贈与税の基礎控除額の範囲

(暫定的な性格の租税特別措置ですが)なので贈与税はかかりま

せん。

ではなぜ連年贈与は課税される、などという話が流布されているの

か。

相続税法(贈与税はこの法律の中に「贈与税」として規定されてい

ます。)では、定期金は権利の評価をして課税する、となっています。

また、国税庁のQ&Aでもそのような解説があります。これは事前

に、一定期間お金をあげるという約束をして授受をしている場合に

適用されるものです。

毎年110万円ずつ渡しているから定期金と認定する、といって課税

するということはありません。渡した側ともらった側が〇年間にわた

って〇円ずつ金銭等を授受する約束をしていると口をそろえて証言

したり、書面で定期金授受の契約がはっきりしている場合は別です

が、このような無理な課税がされることは最近はありません。

相続は、次の世代に何らかの有形無形のものを残すことです。

それが金銭価値を有するものか否かを問いません。

金銭価値を有するものを残す場合、できるだけ多く残すために他へ流出

するものの典型である税金を減らすために相続税対策というものがあり

ます。

もう一つ、忘れてはならない残さなければならないものは無形のものです。

教育であったり、教養であったり、様々です。

相続税が多くなるからその対策のために気を使うのは大変疲れます。

今の相続税の基礎控除は5千万円+1千万円×相続人数ですが、この

金額は通常生活していくものを残すには十分と考えられます。

そう考えるならば、あえて争いの種になる財産を多くのこす対策を考える

よりも税金を払ってでも残す財産を多くする努力はしない、というのも一つ

の考え方です。ただ、必要なものを誰にどう残すのかは考えなければいけ

ません。

子のことがかわいいのであればあえて「美田は残さず」というのもありなの

では、と相続関係の本を見ながら考えます。

税理士がこんなことを言ってはいけないのかもしれませんが ・ ・ ・ 。

遺産分割とは、共有状態にある相続財産を共同相続人の間で分ける手続きをいいます。

その中には相続税の課税対象になる財産やそうでない財産も含まれます。

遺産に係る基礎控除は、5千万円+1千万円×相続人の数、です。

養子も相続人の数に含まれます。亡くなられた方に実子があれば養子は一人しか認められませんが、実子がなければ二人まで相続人の数に入れることができます。特別養子縁組による養子、亡くなられた方の配偶者の連れ子を養子とした場合の養子なども相続人の数に含まれます。

相続の放棄があった場合でも相続人の数に含めるます。

8月10日社会保障と税の一体改革法案が参議院を通過しましたので、平成27年1月1日以後相続が開始する相続税の基礎控除は、3千万円+600万円×相続人の数、になります。

相続税の非課税財産

相続財産の中には、政策的な見地から相続税を課税しないというものがあります。これを

非課税財産といいます。

相続税法によるもの

一、皇位とともに皇嗣が受けた物

二、墓所、霊びょう、祭具、これらに準ずるもの(尊厳の維持に要する土地などの物件、庭内

神し、神たななど)

三、宗教、慈善、学術、その他公益を目的とする事業を行う者が相続、遺贈を受けたもので、

文化の向上、社会福祉への貢献その他公益の増進に寄与することが著しいと認められる事

業に使うことが確実なもの

財産を取得してから2年を超えてもこれらの事業に財産を使ってない場合には課税されます。

四、条例の規定により地方公共団体が精神、身体に障害のある者に関して実施する共済制度で

心身障害者の扶養のための給付を受ける権利(これは所得税と共通しています。)

五、死亡保険金で、500万円×相続人の数までの金額

六、死亡退職金で、500万円×相続人の数

租税特別措置法によるもの

一、国、地方公共団体への贈与。教育、科学の振興、文化の向上、社会福祉への向上などの

公益の増進に著しく貢献する事業を行う公益社団、公益財団法人への贈与

二、一定の特定公益信託への贈与

これらへの贈与でも、相続税(又は贈与税)の負担が不当に減少する結果となる場合や、贈与

を受け入れてから2年を超えても公益事業に使われてない場合には、非課税財産にはなりません。

相続税・贈与税の調査事績が発表されました。

目立つのが無申告事案。その名のとおり申告をしていない人の資料を基に調査を行う

というものです。税理士に依頼すれば問題ないのでしょうが、それまで税理士に頼んだ

ことがないという方がほとんどでしょう。会社を経営している人であれば、顧問税理士に

依頼するという手を打つはず。

もう一つ特徴的なのが、非違(調査での申告漏れ)が多いのが現金預金ということです。

この口座はわからないだろうと思っていても、子供名義、孫名義等の名義人も知らない

口座がでてきたり、調査の段階で金庫から現金が出てきたりというものです。

相続税の基礎控除が引き下げられました。非違はこれからますます増えるものと思わ

れます。申告漏れ等ないようにしてください。

借地権課税

借地権の認定課税という制度があります。

借地権とは、建物の所有を目的とする地上権又は土地の賃借権をいう、と借地借家法

にあります。つまり土地を借りることで借りる権利が発生します。そこでは当然お金を

払うだろうから、もしお金を払わなくても権利が発生しているので、権利を認定して

課税しよう、というのが権利金の認定課税です。

多いのは、個人が持っている土地に、その個人が設立した会社が建物等を建てる、という

場合だと思われます。この場合、会社が借地権を持つことになるので、無償で持つことに

なった借地権に対して課税がされる可能性があります。土地の金額が1億円で、借地権割合

が60%とすると、1億円×60%=6千万円が利益として課税を受けることになります。

ただこの課税を回避するためのものがあり、遅滞なく税務署に「土地の無償返還に関する

届出書」を提出すると、その課税を受けないことができます。どういう場合に出せるのか、

いつ出すのか、等々いろいろありますが、そういうものがあるということを頭の片隅に

おいておくと良いのではと思います。

借地権課税は必ず行われる、というものではありませんが、他の人から土地を借りて何か

を建てる場合には、確認しておいた方がいい制度だとと思います。

配偶者居住権

配偶者居住権とは、配偶者(ここでは妻とします)が相続開始時に居住していた被相続人

(ここでは亡くなった夫とします)所有の建物を対象として、終身又は一定期間、妻に建物

の使用を認めることを内容とする法定の権利のことです。

現在の民法では、相続財産の多くが土地建物の場合、家庭の事情にもよりますが、夫が亡

くなった場合に妻が今まで住んでいた家に住み続けることが困難になる可能性があります。

例えば相続財産が、土地建物2,000万円+現金3,000万円の場合、

妻2500万円、子2500万円の相続分となります。

妻は2000万円の土地建物+500万円の現金

子は2500万円の現金

を相続するとなると、住めるけれども生活費に不安が残ります。

配偶者居住権が導入されると例えば、

妻は1000万円の配偶者居住権+1500万円の現金

子は1000万円の土地建物所有権+1500万円の現金

というように住むことができて生活費もある程度安心できる、という形にできます。

このように配偶者居住権は、妻の老後の生活を守るためのものといえます。

この配偶者居住権は、令和2年4月1日以後の相続から適用が開始されます。

配偶者居住権などの評価額

配偶者居住権が法定されましたが、それには相続税法上で評価額が付きます。

配偶者居住権=建物の時価−建物の時価(残存耐用年数−存続年数)÷

残存耐用年数×存続年数に応じた民法の法定利率による福利原価率

配偶者居住権が設定された建物の時価

=建物の時価−配偶者居住権の価額

配偶者居住権が付いた土地の利用に関する権利

=土地の時価−土地等の時価×存続年数に応じた民法の法定利率による福利原価率

居住建物の土地の所有権等

=土地の時価−配偶者居住権が付いた土地の利用に関する権利

配偶者居住権に相続税法上で評価額が付きましたが、それはあくまで税金の計算の上での

ことです。あくまでも配偶者を守るために法律上で設定された権利とその価額です。

夫婦間の居住用不動産の贈与 民法の改正

婚姻期間が20年以上の夫婦間で居住用不動産(又はその取得のために金銭)を贈与

した場合、2,000万円までならば配偶者控除があるので贈与税はかかりません。

しかし、この居住用不動産の贈与をしても、民法では特別受益として相続財産とみなさ

れていました。相続が始まると相続財産の一部として相続金額の計算の際に既に相続財

産から貰っていたものとして考慮しなければならないこととされていました。

今回の民法の改正で生前に贈与された居住用財産については、改めて相続財産としな

くてもいいようになりました。また、遺贈した場合にも相続財産に入れる必要はありま

せん。しかし、民法の改正では「建物又はその敷地」とされていて、金銭を贈与した場

合には相続財産として扱わなくてはいけません。

例えば、

相続人 配偶者と長男、長女

相続財産 居住用不動産(持分2分の1)2,000万円

その他の財産 6,000万円

配偶者への贈与 居住用不動産(持分2分の1)2,000万円

合計の財産 1億円 の場合、

(改正前)

配偶者の相続財産は、

(8,000万円+2,000万円)×2分の1−2,000万円=3,000万円

となり、最終的な財産の取得額は

2,000万円+3,000万=5,000万円となります。

(改正後)

8,000万円×2分の1=4,000万円

最終的な財産の取得額は

2,000万円+4,000万円=6,000万円となります。

従って、改正後にはより多くの財産を取得することができることとなります。

この民法改正は令和元年7月1日からの相続からの適用となります。

補足として、配偶者に居住用財産を贈与する目的が、2000万円の控除が使えるから、

別の言い方をすれば、税金などを少なくするためであれば再度数字を出してよく考えて

みる必要があります。それは、配偶者の相続の際には1億6千万円までは相続税がかか

らないようになっているからです。他にも贈与をすると不動産取得税、登記のための費

用などがかかり、本当にお金の支出を抑えることができたのか疑問に思える場合がある

からです。今一度よく考えてみてください。

預貯金の払い戻し制度の創設

亡くなった方の財産の中には銀行等に預けてある預貯金があると思います。この預貯金に

ついて、従前は遺産分割協議等が終わり、戸籍や遺産分割協議書などの書類を提示したり、

家庭裁判所の判断がないと金融機関は引き出しに応じてくれませんでした。しかし、民法に

新たな条文が加えられ、相続人であることを示せば一定額までは引き出しに応じてくれるこ

とになりました。これにより、葬儀費用や一緒に生活していた人が亡くなった人のために代

わりに行っていた支払いなど、理由の如何にかかわらずお金を引き出すことなどが可能にな

りました。

引き出せる金額は、

銀行残高×3分の1×法定相続分となります。

具体的には、600万円の預金残高で相続人が子供2人とすると、

600万円×3分の1×2分の1=100万円となります。

同じ金融機関に口座がもう一つあるとその口座からも引き出せます。他に420万円あったら

420万円×3分の1×2分の1=70万円となりますが、同じ金融機関からは150万円が

限度となりますので、

150万円−100万円=50万円がもう一つの口座から引き出せることとなります。

また、他の金融機関にも口座残高があると、同じ計算で他の金融機関からも150万円までは

引き出せることになります。

ただ、満期が決められていたりすると、支払を拒まれることもあります。

また、遺贈や遺言などで特定の口座を「相続させる」と指定されていた場合には払い戻しを受

けることはできません。

この改正は令和元年7月1日以降から適用されますので、その前に亡くなっていたとしても、

払い戻しの請求をして払い戻しを受けることができます。

失火の責任に関する法律

見出しの法律をご存知でしょうか。記載すると、

「民法第709条の規定は失火の場合には之を適用せず。但し失火者に重大なる

過失ありたるときは此の限に在らず」

というものです。施行は明治32年3月28日と古く、いまだに漢字カタカナです。

それから民法709条には、

「故意又は過失によって他人の権利又は法律上保護される利益を侵害した者は、

これによって生じた損害を賠償する責任を負う。」

とあります。こちらは漢字ひらがなで記載してあります。

火事を出した場合に、隣家が焼けたとしても重大な過失がない限りその損害の責任

はとらなくていい、ということです。

火災保険の役割は、自分の失火で自家が焼けた場合と、隣の火事で自家が焼けた場合

にその損害を補償してもらうことです。しかし隣家を焼いた場合には、損害の補償は

基本的にする必要はありません。保険によっては、お見舞金の支給がされるだけです。

この法律は保険設計に影響しています。

法定相続分

民法では相続人を以下のように定めています。

一、子と配偶者が相続人の場合、子と配偶者の相続分はそれぞれ2分の1ずつ

二、配偶者と直系の尊属が相続人の場合、配偶者3分の2、直系尊属3分の1

三、配偶者と兄弟姉妹が相続人の場合、配偶者4分の3、兄弟姉妹4分の1

四、配偶者がおらず子、直系尊属又は兄弟姉妹が数人いるときはそれぞれの相続分

は等しくなります。

また、父母の一方のみを同じくする兄弟姉妹の相続分は、父母の双方を同じく

する兄弟姉妹の相続分の2分の1となります。

(嫡出子、非嫡出子の相続分の違いは最高裁判決で否定され、改正されて今は

ありません。)

これらは法定相続分とされています。これと対比されるのは指定相続分といいます。

指定相続分とは、遺言で相続分を指定するということです。

指定相続分

被相続人(財産を持っている人、父・母、祖父・祖母など)は遺言で相続人の相続分を

定めることができます。これを指定相続分、相続分を指定するといいます。

土地建物を妻に、株を長男に、車を次男にというのは分割方法の指定です。

特定の財産を特定の相続人に与える、というのう遺贈です。

相続分の指定は相続分を妻6、長男4、次男2というように比率で定めます。

指定は必ず遺言により行う必要があります。またこれを定めるのを第三者に委託すること

もできます。

相続人(法定相続人)

相続が開始した際にまず考えるのは誰が相続人になるのか、ということです。

これは民法で決まっています。

・配偶者は常に相続人になります。

・子がいれば配偶者とともに相続人になります。実子と養子、嫡出子と非嫡出子に

区別はありません。配偶者がいなければ子だけが相続人になります。子が既に死亡

している場合にさらにその子(孫=代襲者)がいれば孫が相続人になります。

・直系尊属も子がいなければ相続人になります。配偶者がいれば配偶者と直系尊属が

相続人になります。直系尊属でも、例えば母と父方の祖父母がいる場合は、母だけ

相続人になります(親等の近いものが先になります)。

・兄弟姉妹は子や直系尊属がいない場合に相続人になります。配偶者と兄弟姉妹が

相続人ということです。兄弟姉妹が相続した場合、兄弟姉妹の子(甥・姪)も代襲

相続人となります。

誰が相続人になるかは必ず戸籍で確認しましょう。

住宅取得資金を親から貰った場合の非課税要件

標題の要件には主として以下のようなものがあります。

〇平成27年1月1日から平成(令和)3年12月31日までの間に直系尊属から

贈与されること

〇住宅資金非課税限度額、特別住宅資金非課税限度額までの金額であること

〇貰った年の翌年の3月15日までに住宅等新築、取得、増改築して居住をした場合

〇貰った人は20歳以上であること

〇貰った人の合計所得金額は2千万円以下であること

〇日本国内にある家屋であること

〇家屋は主として居住する1つに限ること

〇家屋は50㎡以上240㎡以下であること(登記上の面積)

〇中古木造は20築年、マンションは25築年以下であること

〇増改築、大規模の模様替え・修繕では100万円以下であること

〇新築等を請け負っている先が親族等でないこと

などがあります。

誤りもあるようなので気を付けてください。

住宅取得資金を貰った場合の非課税の注意点

住宅取得資金を貰った場合の非課税の扱いは、令和8年12月31日まで延長されています。

限定的な例になりますが、例えば2月15日に資金1,000万円の贈与を受け、その年の

4月30日に資金を貰った親が死亡したとします。

この場合に貰った資金1,000万円は、相続税の申告額に本来は含めなければいけません。

しかし、住宅資金の非課税を受けるために貰ったということで、翌年3月15日までに

住宅資金取得の非課税の贈与税の申告を行っていれば、相続税の申告額に含める必要はありません。

どうせ相続税の申告に含めるから贈与税の非課税の申告はいらない、ということにはなりません。

この場合、非課税の贈与税申告を行っていれば1,000万円は贈与税もかからないし、相続税も

かかりません。

相続関係の事務に忙殺されて贈与税の非課税の申告を忘れないようにしてください。

住宅取得資金を貰った場合の非課税の制度は、基本的な枠組みは変わっていませんが、

貰う人が18歳以上、など少し改正がされているので、改正点もご注意ください。

特定の美術品の相続税の納税の猶予

一定の美術品について、海外流出や散逸を防ぐこと、観光拠点とするなどの稼ぐ文化への

展開を後押しするために、美術品の価額の80%を納税猶予とする取扱いがされています。

・対象となる美術品は、博物館法に規定された美術館やそれに相当する施設に対して寄託

されたものです。

・対象となる美術品は、重要文化財として指定された絵画等の動産、登録有形文化財のうち

歴史上、芸術上、学術上特に優れた価値を持つものです。

・猶予された相続税は、

帰宅相続人が死亡した場合

美術品を寄託美術館に贈与した場合

美術品が災害により滅失した場合

に免除されます。

・美術品を譲渡した場合など一定の場合は、猶予が打ち切られ税金を納付する必要があります。

・博物館などに展示して公開されるような美術品がこの制度を受けることができます。

教育資金の一括贈与を受けた場合の贈与税の非課税

30歳未満の方が、直系尊属から教育資金に充てるために、信託受益権を取得した場合、

書面による贈与を受け銀行等に資金を預けた場合、書面による贈与により有価証券を購入

した場合にはそれらの金額で1,500万円までの金額は非課税になる制度があります。

この場合、

・信託受益権の場合には信託業務を行う金融機関

・現金預金の場合には銀行等

・有価証券の場合には金融商品取引業者

をそれぞれ通して、教育資金管理契約をしなければなりません。

窓口は税務署ではなく、それぞれの金融機関になります。金融機関を通して税務署に

連絡が行く仕組みになっています。

主な点として、

・教育資金とは、幼稚園、保育園、認定こども園、小中高大の学校、専修学校、各種

学校などで学ぶために必要な資金をいいます。

・学習塾、〇〇教室といったものも対象になりますが、これら学校等以外へ支払われ

る金額は1,500万円の内訳として500万円までが非課税の限度額になります。

・受贈者(以後便宜上、孫とします。)の前年の所得金額が1,000万円超の場合は

非課税になりません。

・孫が30歳になったら契約は終了し残額は孫への贈与となりますが、学校等に在学

している場合には終了になりません。

・管理契約期間中に直系尊属が死亡した際に孫が23歳以上の場合は、管理残額を直系

尊属から相続又は遺贈により取得したことになります。

・教育資金を支払った場合には、金融機関に支払の事実を証明する資料を一定の期間

までに提出しなければなりません。

・孫が40歳に達した場合、孫が死亡した場合、教育資金が0になった場合、などには

教育資金管理契約は終了します。

この制度は平成25年4月1日から令和3年3月31日の間(延長の可能性あり)で

有効です。

結婚・子育て資金一括贈与

20歳以上50歳未満の個人(以下、子ども等)が、

・直系尊属と信託会社との結婚・子育て資金管理契約との契約により、信託受益権を

取得した場合

・直系尊属から書面により贈与を受けたお金を金融機関に結婚・子育て資金として

預けた場合

・直系尊属から書面により贈与を受けたお金で金融商品取引業者をとおして有価証券を

購入した場合

には1千万円までの金額は贈与税を課税されません。

主な点として、

・これらの契約は、子ども等の前年の所得金額が1千万円超の場合には適用を受けられ

ません。

・この制度を受けるためには、金融機関に結婚・子育て資金非課税申告書を提出する

必要があります。

・金融機関にこれを提出することで税務署にこの申告書を提出してことになります。

・適用を受けるためには資金の支出前に手続を行う必要があります。

・結婚の場合はその1年前から1年後(正味2年間)の間の支出が対象となります。

・出産の場合はその1年前から1年後(正味2年間)の間の支出が対象となります。

・これらの契約期間中に直系尊属が死亡した場合には、一定の残高は相続財産となります。

・これらの契約中に子ども等が50歳になった場合、死亡した場、残高が0円になった

場合にはこの契約は終了します。

・子ども等が50歳になった場合には残額に贈与税が課税されます。

・結婚資金(の場合は300万円が限度)では、挙式費用、衣装代・披露宴代、新居の

家賃敷金、転居費用などが対象になります。

・妊娠等の場合には、 不妊治療日、健診費、分娩費、産後のケア費、子どもの医療費、

幼稚園・保育園代などが対象になります。

・資金を支出した場合には、一定の期間までに金融機関の領収書を提出する必要があります。

この制度は平成27年4月から令和3年3月31日の間(延長の可能性あり)に支出

したものが対象になります。

死亡前3年以内に貰った財産は相続財産

無くなった方から、死亡前3年間に財産を貰ったことがある場合、その財産は相続財産として

相続税の課税の対象として計算することになります。

もちろん贈与税を払っている場合には、貰った財産のうち、相続税の課税の対象とする財産に

対する贈与税は相続税の税額から控除されます。

・この制度では110万円以内として贈与税が課税されなかったものも含まれます。

・教育資金の一括贈与で使われていない部分も含まれます。

・結婚・子育て資金の一括贈与で使われていない部分も含まれます。

相続財産に加算されない3年以内に貰った財産

・贈与税の配偶者控除の特例を受けた財産又は受けようとしている財産

・教育資金の一括贈与で、教育資金として使われた部分

・結婚・子育て資金の一括贈与で、結婚・子育て資金として使われた部分

・直系尊属から住宅取得資金の贈与を受けた財産で非課税とされた部分

・相続時精算課税の適用を受けた財産

贈与財産の加算期間の見直し(3年→7年)

令和5年改正により、相続開始時に過去3年間に贈与を受けた財産を加算していたところ、過去7年間に

贈与を受けた財産を加算することになりました、令和6年からの贈与が対象になり3年を超えて加算対象が

出てくるのは令和9年から相続が開始した場合となります。大雑把に記載してみます。

相続開始 加算する年

令和6年 令和3・4・5年

令和7年 令和4・5・6年

令和8年 令和5・6・7年

令和9年 令和6・7・8年 ここから3年を超える部分が加算され始めます

令和10年 令和6・7・8・9年

令和11年 令和6・7・8・9・10年

令和12年 令和6・7・8・9・10・11年

令和13年 令和6・7・8・9・10・11・12年

という感じになります。

ただ、3年を超えて加算される財産からは100万円が控除されることになっています。

例を見てみますと、令和11年4月1日に夫が亡くなり1人の子が下のように財産を貰っていたとします。

令和5年4月1日 300万円、令和6年2月1日 300万円、令和7年3月15日 100万円

令和8年4月30日 100万円、令和8年7月1日 200万円 令和9年4月30日 200万円

この場合、(300万円+100万円-100万円)+(100万円+200万円+200万円)

=800万円が相続財産に加算されることになります。

相続時精算課税

相続時精算課税という制度があります。

早めに比較的多くの財産を子や孫にあげてもその時には税金をかけず相続が開始した際にまとめて税金の計算をします、

というものです。

・この制度を受けることができるのは、贈与者が60歳以上の者で、受贈者は18歳の者の場合とされています。

・財産をあげる人の相続人になるであろう人でなければこの制度は受けられません。

・子の妻は、直系の卑属ではないのでこの制度の適用を受けることはせきません。

・相続が開始するまでに2,500万円まで贈与することができ、それを超える贈与財産には一律20%の税金がかかります。

・この制度の適用を受ける子や孫は届け出をする必要があります。届け出をすると撤回することができません。

・この制度は、財産を贈与した時の価額で相続が開始した時の財産の価額が決まることです。財産の価額が上昇するもの

であれば選択はメリットとなりますし、財産の価額が下落するものであればデメリットとなります。

・相続が開始した際に、この制度の適用を選択した財産を加算することを忘れる方がいます。この点税務署からも相続税の

計算に含めていないことがままあるとの注意喚起がなされています。

相続時精算課税の改正

令和5年度の改正で相続時精算課税の使い勝手が良くなりました。

・相続時精算課税の選択をした人も110万円/年の控除を受けることができます。

・110万円の控除は暦年課税の110万円控除とは別物のため、親や祖父母以外からの贈与の場合

これと併せて220万円の控除ができることになります。

・相続時精算課税での110万円控除は、相続が開始しても相続財産に加算されません。

・土地建物をこの制度で取得し、相続が開始してその申告期限が到来するまでの間に、災害により土地建物

に被害が生じた場合には被災価額を土地建物の価額から控除することができます。

・被災価額が贈与を受けた際の価額の1/10以上となる場合に控除を受けることができます。これは保険金等

を差し引いた後の価額となります。

・被害額の控除は、他の災害被害者に対する租税の減免などの適用を受ける場合などは行うことができません。

・災害額の控除は、一定の期間内に税務署長の承認を受ける必要があります。

上記改正は令和6年1月1日以降から適用になります。

調書(資料)の提出義務

保険会社、信託の受託者は下のような支払などを行った場合には、営業所ごとに支払いの状況がわかる

資料(「調書」と言っています)を営業所の所在する税務署に一定の期日までに提出しなければならない

ことになっています。

生命保険金 支払を受ける者の氏名、住所、個人番号、法人番号、支払保険金額、契約保険料の総額など

損害保険金 支払を受ける者の氏名、住所、個人番号、法人番号、支払保険金額、契約保険料の総額など

退職金 支払を受ける者の氏名、住所、個人番号、退職金額、支払確定日

信託 信託の効力が発生したこと、受益者が変更されたこと、信託が終了したこと、権利内容の変更事項

保険契約者が変更になった場合も変更後の契約者情報を提出しなければならないことになっています。

保険金額が100万円以下、信託の権利又は財産が50万円以下の場合には提出不要となっています。

このように金融機関等が関わる情報については資料の提供が義務づけられていることがおおくあります。

外国にある口座についても情報交換が行われています。誰も知らないだろうと思わずに相続等の申告は

まじめに行うことをお勧めします。

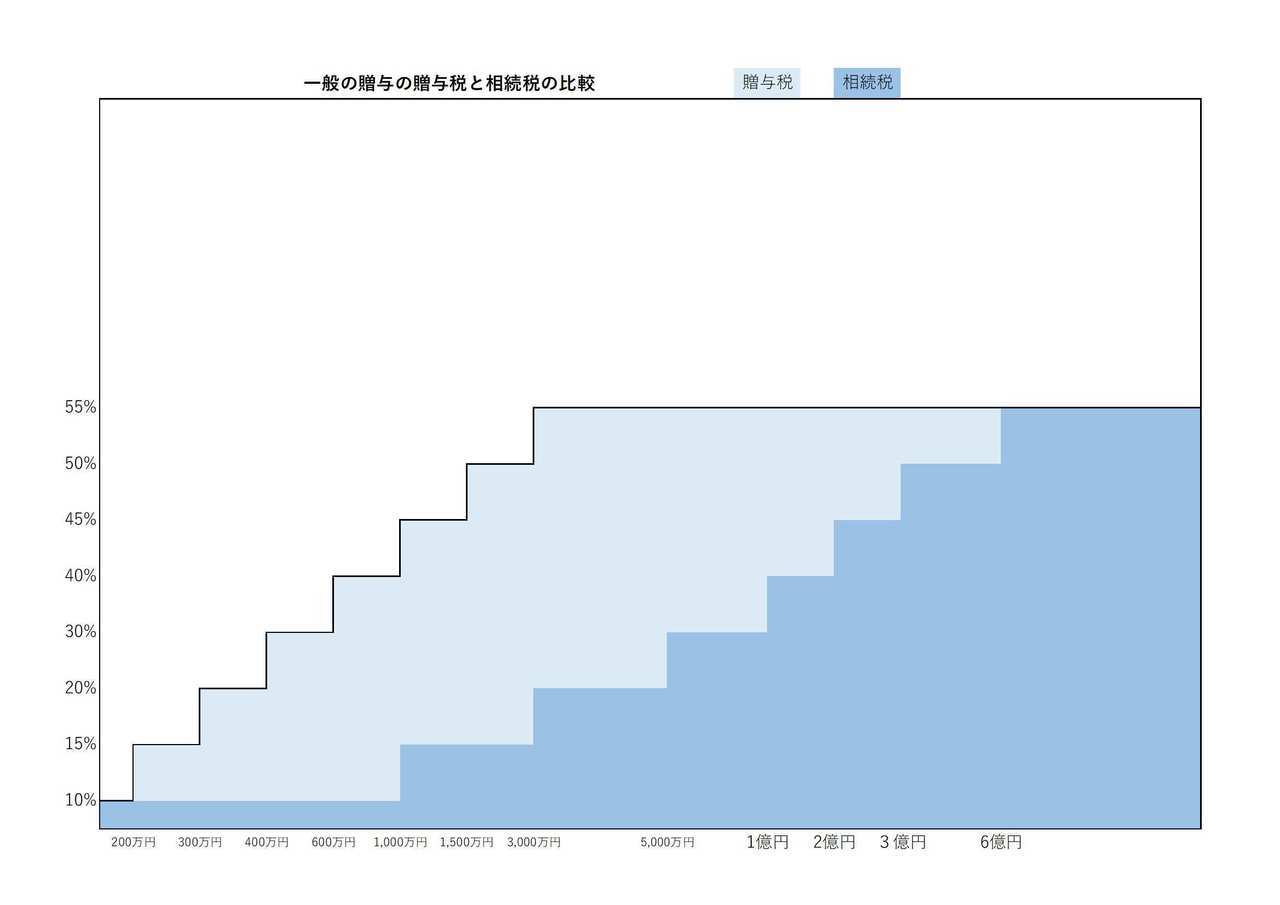

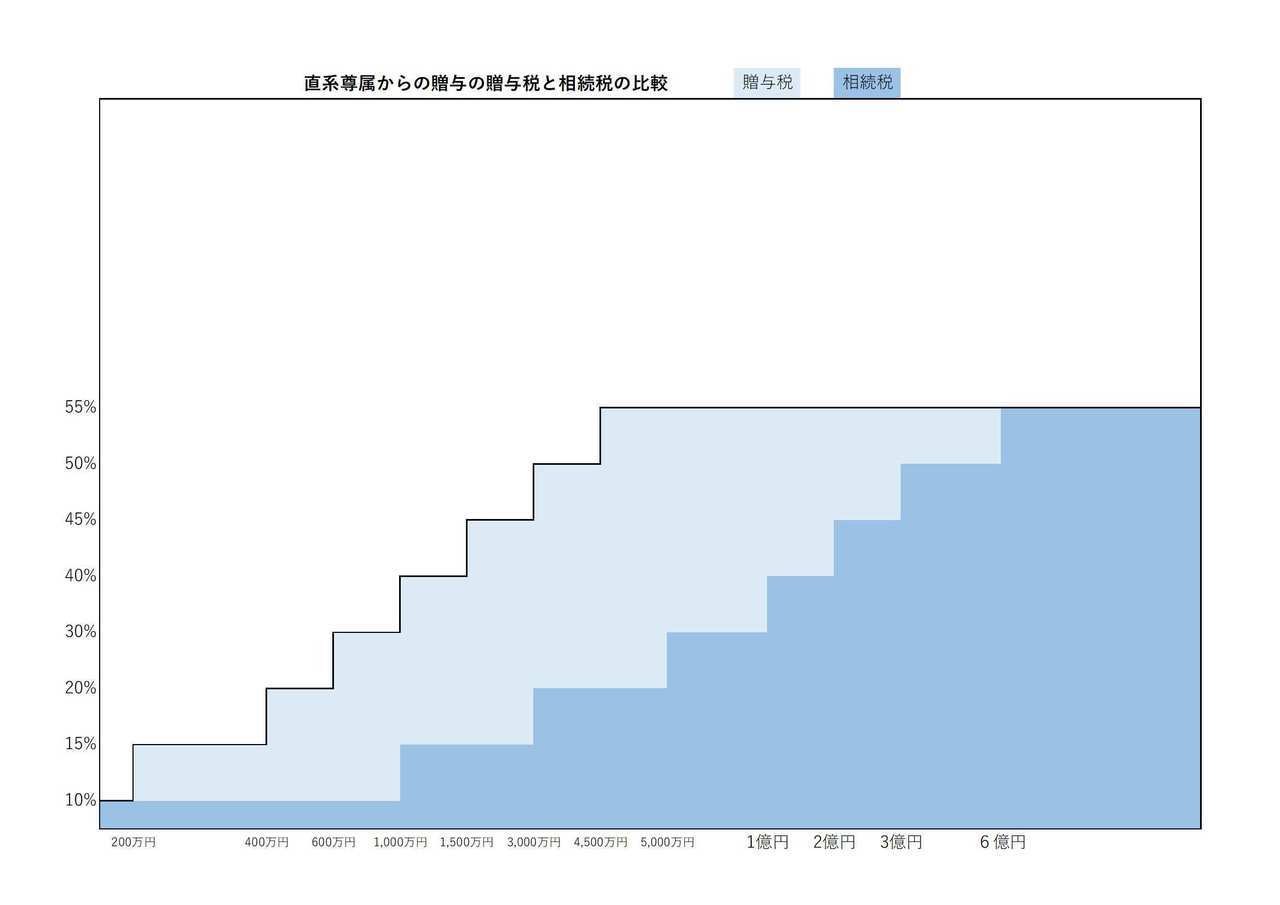

贈与税率(相続税率)のイメージ

通常の贈与を受けた際の贈与税率と直系尊属からの贈与とでは税額に違いがあります。

以下にイメージ図を示します。直系尊属からの贈与の方が税額が少なくなっています。

また相続した場合の税額をにはどのくらいの税金になるかを入れてみました。厳密性には欠けますが

贈与税と相続税の税額の違いがイメージできると思います。

どれだけが残りどれだけが税金なのかのイメージがつかめると思います。

直系尊属以外から贈与を受けた場合の税率。110万円控除後の金額に税率を掛けます。

直系尊属から贈与を受けた場合の税率。110万円控除後の金額に税率を掛けます。

債務控除

亡くなられた方が何らかの借入金などの債務などを負っていた場合には、相続した財産から差し引くことになります。

〇相続又は遺贈により取得した財産の全てに対して相続税の納税義務を負う人の場合

(無制限納税義務書)

・亡くなった方の債務で相続が始まった時に現存する債務

(公租公課を含みます)

・亡くなった方の葬式費用

〇相続又は遺贈により取得した財産のうち、日本の法律が及ぶ所にある財産に対してのみ納税義務を負う人の場合

(制限納税義務書)

・その財産についての公租公課

・その財産を目的とする留置権、特別の先取特権、質権、抵当権で担保される債務

・その財産の取得、維持管理のために生じた債務

・その財産に関する贈与の義務

・日本に営業所等を持っていた場合に、その営業上・事業上の債務

・亡くなった方の葬式費用の控除は認められていません。

税額控除

相続税の税額控除は、それぞれの相続人の税額が決まった後にそれぞれの相続人について計算されます。

種類は以下のものがあります。

贈与税額控除

配偶者に対する相続税額の軽減

未成年者控除

障害者控除

相次相続控除

外国税額控除

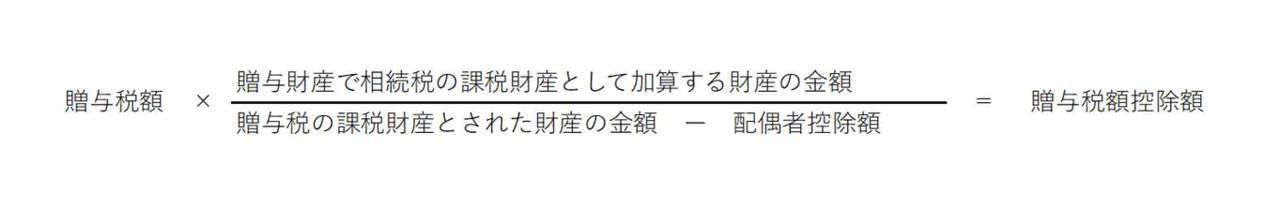

贈与税額控除

相続や遺贈により財産を受け取った人で、亡くなる前3年(令和6年1月1日以後は順次7年)以内に財産を

貰って贈与税を払っている場合には、貰った財産は相続税の申告をする場合に相続財産に加えなければなりません。

貰った財産を相続財産に加えたならば貰った時に贈与税を払っていればその時払った贈与税は相続税から控除

されます。

贈与された財産に、贈与税の配偶者控除を受けた財産が含まれている場合には、配偶者控除を受けた部分については

相続財産には加算されません。

具体的には、以下のような計算式で算出します。前年、前々年、前々々年ごとにそれぞれ計算します。

贈与税額控除額

延納

税金の納付には延納という制度があります。これには届け出が必要です。届け出をしないで納付していない場合は

滞納といいます。

延納は、所得税、相続税、贈与税について認められています。

所得税は、納付税額の1/2以上を法定の納付期限までに納付した場合に残額を5月31日まで延期できます。

(申告書に記載欄があります。)

山林所得・譲渡所得の所得税があり分割払いで代金を受領する場合には5年以内の延納をすることができます。

この場合の要件として担保を提供し、期限内申告をしていること、譲渡ついての税額が全体の1/2超でかつ

30万円を超えている必要があります。担保を提供する必要がありますが、譲渡の税額が100万円以下で、

延納の期間が3年以下又は延納期間が3月以下の場合は担保が不要とされています。

相続税については、納付税額が10万円を超え、期限までに、又は納付すべき日に金銭で納付することが困難な

場合には申請により5年以内の延納を税務署長が許可できるとされています。

相続財産の中に不動産等が占める割合が1/2以上の場合は不動産部分の相続税は15年以内の延納、それ以外の

部分の相続税は10年以内の延納となっています。

延納税額が50万円未満の場合は、延納税額を10万円で割った数の年数の延納期間となります。相続財産中

不動産の占める割合が1/2以上の場合で延納税額が150万円未満の場合、延納税額を10万円で割った数の

年数の延納期間となります。相続財産中不動産の占める割合が3/4以上の場合には20年の延納期間となり、

不動産部分の税額が200万円の場合には延納税額を10万円で割った数の年数の延納期間となります。

贈与税の場合は、贈与税額が10万円を超え期限までの納付が困難な場合には5年以内の延納を税務署長が許可

できるとされています。

相続税・贈与税の延納の場合担保が必要とされていますが、延納税額が100万円以下で、かつ、延納期間が

3年以下の場合には担保は不要とされています。

空き家を相続した場合の譲渡所得の3000万円控除

相続又は遺贈により亡くなった方の土地建物を相続して使用せずに譲渡した場合には、譲渡所得から3000万円

が控除できます。この場合、いろいろと制約がありますのでその制約に引っかからない必要があります。

主なものとして以下のような要件があります。(令和6年以降から要件が緩和されました)

・亡くなった方が住居として使っていた部分に限られます。

・相続して3年経過する年の末日までに売却すること

・売却額が1億円を超えないこと

・相続してからそこで事業を行ったり、貸し付けていたり、住んだりしていないこと

・新耐震基準を満たしていること

・建物部分を取り壊した土地の譲渡でもこの控除が適用されます

・昭和56年5月31日以前に建築されたものであること

・区分所有建物でないこと

・相続開始の時に亡くなった人以外が住んでいなかったこと

相続登記の義務化について~令和6年4月1日~

土地建物を相続で受け取ったら登記が義務化されます。

令和6年4月1日から義務化が開始されますが、それ以前に相続したものにも適用があります。

期限は、相続したことを知った時から3年以内、あるいは遺産分割協議成立の日から3年以内

令和6年3月以前に相続・遺産分割で取得した人は令和9年3月31日までとなります。

期限までに正当な理由なく登記をしない場合10万円以下の過料を科される場合があります。

会社を持っていると役員の登記も数年に1度は行うことになりますが、こちらも忘れてしまうと

過料を科されます。こちらの方が身近な過料かもしれません。

この過料を受けると、叙勲が受けられなくなるようです。

登記の申請は、地域を管轄する法務局で行うことになります。

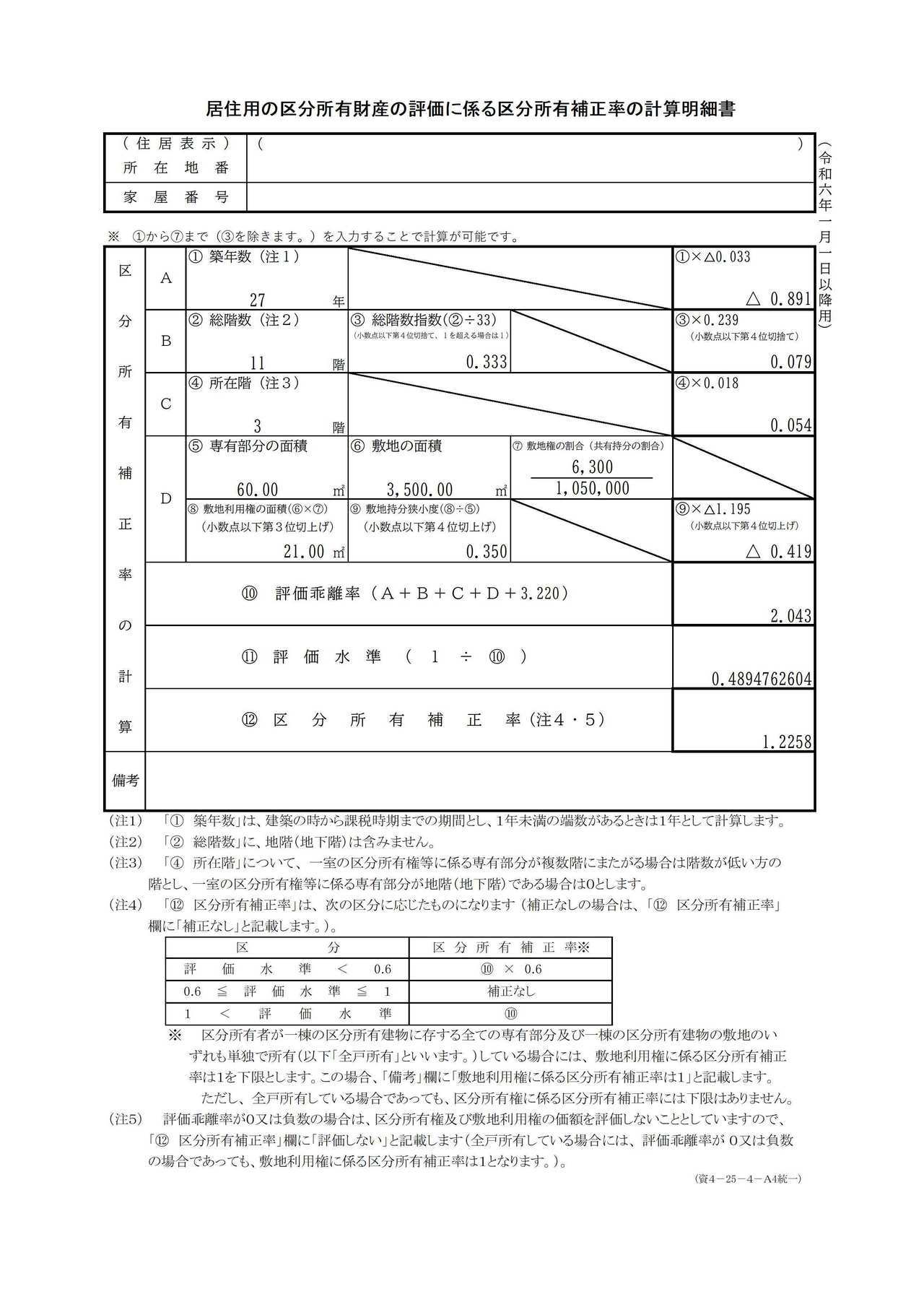

分譲マンションの評価

分譲マンションの評価について、評価方法の見直しが行われました。

見直し前は、

建物の価額=建物の固定資産税評価額×1.0+

敷地の価額=敷地全体の面積×共有持ち分×路線価等の㎡単価

で計算していました。これが

築年数、総階数、所在階、敷地持分狭小度の4つの指標に基づいて評価額を補正することになりました。

具体的な数字などは、固定資産税の課税明細書、登記事項証明書から持ってくることになります。

〇家屋部分

固定資産税評価額に1.0を乗じて計算します。

例えば、4,000,000円×1.0=4,000,000円

〇土地部分

・正面路線価:500千円 / ㎡

・面積(地積):3,500.00㎡

・敷地権の割合:1,050,000分の6,300

計算法方 500千円×3,500.00×1,050,000分の6,300=10,500千円

登記事項証明書から、種類が「居宅」であることを確認し、

築年数27年、総階数11階、所在階3年、専有部分の面積60㎡、

敷地利用権の面積21㎡=敷地の面積3,500.00㎡×敷地権の割合1,050,000分の6,300

という数字を読み取ります。

ここからは機械的な計算になります。国税庁のHPにエクセルの計算明細が公表されています。

居住用区分所有財産の評価額の計算

1,評価乖離率 A+B+C+D+3.220

A:27年×△0.033=△0.891

B:11階÷33×0.239=0.079

C:3階×0.018=0.054

D:21㎡÷60.00㎡=0.350 0.350×△1.195=△0.419

評価乖離率=△0.891+0.079+0.054+△0.419+3.220=2.043

2,評価水準=1÷2.043=048947・・・

3,区分所有補正率

評価水準<0.6 より区分所有補正率=2.043×0.6=1.2258

区分所有権の価額

家屋部分 4,000,000×1.2258=4,903,200

土地部分 10,500,000×1.2258=1,2870,900円

今までより3,274,100円評価額が上がることになります。

上記の事例は、国税庁HP記載の数字を使っています。

上記計算例での計算明細書です。

土壌汚染地の評価

土壌汚染地の評価は、以下の計算式に基いて行うことになっています。

土壌汚染地の価額=汚染がないものとした場合の価額(路線価等)

ー浄化・改善費用×0.8(汚染の除去、封じ込め等の費用)

ー使用収益制限による減価(封じ込め等の機能を維持する為の利用制限減価)

ー心理的要因による減価(心理的嫌悪感から生じる減価)

・土壌汚染の可能性がある、という段階ではこの評価方法は使えません。

・土地汚染の調査対策が義務付けられているか否かに関わらず、汚染状態が環境省令の基準に適合しない

場合の土地では上記評価方法が適用されます。

埋蔵文化財包蔵地の評価額の計算

埋蔵文化財包蔵地とは、文化財(主に遺跡)の存在が知られている土地のことです。

これらの土地で開発事業を行う際には都道府県などに届け出を行う必要があります。

これらの土地について相続等で評価額を出す場合にも、一定の評価方法により行うことが

有利になります。

計算式は、

文化財包蔵地の価額=文化財がないものとした場合の価額

ー発掘調査費用に相当する金額(見積額の80%相当額)

とされています。

80%となっているのは、相続等の際の資産評価額(路線価)は、通常の取引価額の80%

としていることに起因しています。

相続人の確認

民法で定められた相続人は誰になるのか、わからない方は確認をしておいた方がいいと思います。

配偶者は必ず相続人になります。戸籍上の配偶者でないといけないので、内縁の配偶者は相続人になりません。

1、残された人が配偶者と子供であれば、配偶者と子供が相続人になります。

2,亡くなった人に子供が無く、配偶者と亡くなった方の父母が存命の場合、相続人は配偶者と父母になります。

3,亡くなった人に子供・父母がなく、兄弟姉妹がいる場合、配偶者と亡くなった人の兄弟姉妹が相続人になります。

忘れやすいのが、2と3の場合です。

配偶者が残され、亡くなった方の親や兄弟姉妹がいる場合、親や兄弟姉妹が相続人になることを覚えておく必要があります。

親や兄弟姉妹が残された配偶者の理解者であればいいのですが、そうでない場合、相続がうまくいかない場合があります。

子供への住宅取得資金支援の方法

子供への住宅取得資金の支援を考えている方は、どのような方法があるのか調べている方もいると思います。

ここでは、いくつか支援の方法をご紹介したいと思います。

ネットで調べて出てくるものとしては、相続時精算課税制度、住宅取得資金贈与の非課税があると思います。

これらも含めていくつか方法を考えると、

① 相続時精算課税で資金を贈与する。

② ①+住宅取得資金の贈与+110万円の贈与

③ 親が住宅を取得して、その住宅を子供に相続させる。

というものが考えられます。

それぞれメリット・デメリットがありますので、その点を考慮して決めていただくのがいいと思います。

① 2,500万円までの贈与が可能です。それを超える部分は贈与税がかかります。

相続時には2,500万円がそのまま加算されます。

② 住宅取得資金の贈与は、要件を満たした住宅は1,000万円まで、それ以外は500万円までが非課税となります。

3,610万円~3,110万円の贈与が可能です。

住宅取得資金の贈与分は相続時に相続財産に加算する必要はありません。

③ 親が住宅を取得するので、親が亡くなった時に住んでいる相続人にきちんと相続させるようにする

必要が出てきます。

相続財産の金額としては中古の土地建物の評価ですが、他の相続人としては、住宅を取得した時の

金額が相続人の間での分けるべき金額ではないか、と気づく相続人がいてもおかしくありません。

家族の状況などを見て、どれがベターかを考えてみてください。